- Pul siyasəti

- Pul siyasəti nədir?

Pul siyasəti əsasən qiymətlərin sabitliyinin təmin edilməsi məqsədilə həyata keçirilən tədbirlər sistemidir. Mərkəzi Bank valyuta məzənnəsi, pul kütləsi və faiz dərəcələrini tənzimləmək vasitəsilə inflyasiya proseslərinə təsir göstərir. Azərbaycan Respublikasında pul siyasəti Mərkəzi Bank tərəfindən həyata keçirilir.

- İnflyasiya və deflyasiya nədir?

İnflyasiya mal və xidmətlərin keyfiyətinin yüksəlməməsi halında qiymətlərinin ümumi səviyyəsinin qalxmasıdır. Başqa sözlə desək, inflyasiya mal və xidmətlərin qiymətinin artması ilə müşayiət olunan pulun dəyərsizləşməsi prosesidir. Deflyasiya isə əksinə, mal və xidmətlərin keyfiyətinin azalmaması halında qiymətlərinin ümumi səviyyəsinin aşağı düşməsi və ya pulun dəyərinin artması prosesidir. Ayrıca götürülmüş mal və ya xidmətin qiymətinin dəyişimi inflyasiyanı ifadə etmir. İnflyasiyanı ölçmək üçün adətən “İstehlak Qiymətləri İndeksi”ndən istifadə olunur. Azərbaycanda bu göstərici Dövlət Statistika Komitəsi tərəfindən “istehlak səbəti” əsasında aylıq əsasda hesablanır və ictimaiyyətə təqdim olunur. İstehlak səbətinə bütün zəruri tələbat malları və xidmətləri daxil edilir. Hər bir mal və xidmət istehlak səbətində xüsusi çəkiyə malikdır.

- “Baza inflyasiya” nədir?

“Baza inflyasiya” dedikdə qiymətləri dövlət tərəfindən tənzimlənən malların və xidmətlərin qiymətlərinin dəyişimindən, həmçinin mövsümi faktorlardan təmizlənmiş inflyasiya göstəricisi nəzərdə tutulur. Başqa sözlə, “baza inflyasiya” hesablanarkən qiymətləri dövlət tərəfindən tənzimlənən (əsas enerji daşıyıcıları və s.) və mövsümi amillərin güclü təsirinə məruz qalan (meyvə-tərəvəz) və sair kimi mal və xidmət növləri “istehlak səbəti”ndən çıxarılır. Mərkəzi Bankın tənzimləyə biləcəyi inflyasiya məhz “baza inflyasiya”dır. Məsələn, tutaq ki, hökumət elektrik enerjisinin qiymətinin qaldırılması barədə qərar qəbul edir. Bunun nəticəsində ümumi inflyasiya səviyyəsi də qalxır. Mərkəzi Bank bu qalxmanın qarşısını almağa qadir deyil. Çünki sərəncamında olan alət və mexanizmlər çərçivəsində Mərkəzi Bank yalnız məcmu tələbə təsir göstərməklə inflyasiyanı (sərbəst qiymətləri) tənzimləyə bilir. Qiymətləri dövlət tərəfindən tənzimlənən məhsul və xidmətlərin dəyəri isə birbaşa tələbdən asılı olaraq dəyişmir. Ümumi inflyasiya kimi “baza inflyasiya” da Dövlət Statistika Komitəsi tərəfindən hesablanır.

- İnflyasiyanın əsas səbəbləri hansılardır?

Yaranma səbəblərinə görə inflyasiyanı iki qrupda təsnifləşdirmək olar: tələb inflyasiyası və təklif inflyasiyası. Tələb inflyasiyası əmtəə və xidmətlərə tələbin izafi artımı nəticəsində pul kütləsinin çoxalmasından irəli gəlir. Yəni, dövriyyədəki pulun miqdarı təklif olunan malların miqdarı ilə müqayisədə daha yüksək templə artdıqda tələb inflyasiyası baş verir. Pul kütləsinin kəskin artımı dövlət büdcəsi xərclərinin sürətlə çoxalması ilə bağlı tələbin genişlənməsindən, xarici ticarət balansında iri həcmli müsbət saldonun əmələ gəlməsi ilə bağlı daxili iqtisadiyyata xarici pul daxilolmalarından, ölkəyə iri həcmli kapital axınlarından, mərkəzi bank tərəfindən yumşaq pul siyasətinin yeridilməsi nəticəsində iqtisadiyyatda pula tələbin artmasından qaynaqlana bilər. Təklif inflyasiyası istehsal xərclərinin artması və ya təklifin azalması ilə əlaqədar olaraq meydana gəlir. Məsələn, enerji daşıyıcılarının qiymətlərinin yüksəlməsi nəticəsində istehsal xərcləri yüksəlir ki, bu da son nəticədə qiymətlərin artmasına gətirib çıxarır.

- Yüksək inflyasiyanın mənfi cəhətləri nədən ibarətdir?

İlk növbədə, yüksək inflyasiya əhalinin gəlirlərini və yığımlarını real ifadədə dəyərsizləşdirir. Eyni zamanda, yüksək inflyasiya iqtisadiyyatda qeyri-müəyyənliklər yaradaraq potensial investorları sərmayə qoyuluşlarından çəkindirir. Həmçinin qiymətlərin artımı faktı ictimaiyyətdə inflyasiya gözləntilərini artırır ki, bu da tələbin lüzumsuz artımını stimullaşdırmaqla yenidən inflyasiya proseslərinin aktivləşməinə təkan verir. Yüksək inflyasiya uzunmüddətli dövrdə iqtisadi artımı ləngidir və əhalinin sosial rifah halına mənfi təsir göstərir.

- Qiymət sabitliyinin əhəmiyyəti nədən ibarətdir?

Qiymәt sabitliyi istehlakçılar vә biznes üçün әlverişli iqtisadi mühitin vacib elementidir. Aşağı inflyasiya milli valyutanın sabit alıcılıq qabiliyyәtini tәmin edir. Qiymәt sabitliyi hesabına etimad qazanmış siyasәt sahibkarlara vә ev tәsәrrüfatlarına öz investisiya vә istehlak planlarını ortamüddәtli dövrә әminliklә tәrtib etmәyә imkan yaradır. Stabil aşağı inflyasiya gәlirlәrin vә yığımların dәyәrsizlәşmәsinin qarşısını alaraq milli valyutada uzunmüddәtli yığımları stimullaşdırır, dollarlaşmanı vә faiz dәrәcәlәrini azaldır. Bu da daxili investisiya potensialını artırır vә iqtisadi inkişafa tәkan verir. Aşağı inflyasiya sosial stabilliyin vacib elementi olmaqla aşağı gәlirli әhalinin istehlak sәviyyәsini qoruyur vә gәlir bәrabәrsizliyinin dәrinlәşmәsinә mane olur.

- Yumşaq və sərt pul siyasəti nədir?

Yumşaq pul siyasəti tələbin canlandırılmasına və iqtisadi artımın stimullaşdırılmasına yönəldmiş pul siyasətidir. Yumşaq pul siyasəti yeridərkən Mərkəzi Bank verdiyi kreditlər üzrə faiz dərəcələrini aşağı salır, qiymətli kağızlar alaraq dövriyyəyə pul buraxır, banklara daha çox kreditlər verir, milli valyutanın məzənnəsinin ucuzlaşmasına şərait yaradır. Sərt pul siyasəti inflyasiyanın məhdudlaşdırılmasına yönəldmiş siyasətdir. Sərt pul siyasəti yeridərkən Mərkəzi Bank verdiyi kreditlər üzrə faiz dərəcələrini yüksəldir, malik olduğu qiymətli kağızları sataraq dövriyyədəki pulu azaldır, milli valyutanın məzənnəsinin möhkəmlənməsinə şərait yaradır, banklara kredit verilməsini məhdudlaşdırır.

- Pul siyasətinin hansı alətləri var?

Mərkəzi Bank tərəfindən həyata keçirilən pul siyasəti alətləri “Azərbaycan Respublikasının Mərkəzi Bankı haqqında” Azərbaycan Respublikasının Qanunun 29-cu maddəsində də aşağıdakı kimi öz əksini tapmışdır:

- Açıq bazarda əməliyyatlar;

- Faiz dərəcələrinin müəyyənləşdirilməsi;

- Məcburi ehtiyat normaları;

- Kredit təşkilatlarının yenidən maliyyələşdirilməsi;

- Depozit əməliyyatları;

- Beynəlxalq təcrübədə qəbul edilmiş pul siyasətinin digər alətləri.

- Pul siyasətinin transmissiyası nədir?

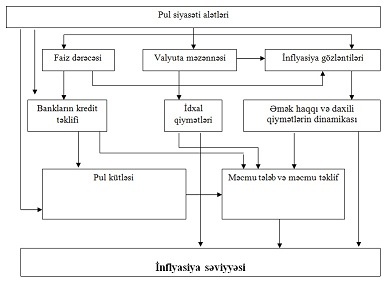

Pul siyasətinin transmissiya mexanizmi dedikdə mərkəzi bank tərəfindən qəbul edilən pul siyasəti qərarlarının iqtisadiyyata təsiri (ötürülməsi) prosesi nəzərdə tutulur. Müasir dövrdə pul siyasətinin faiz dərəcələri, kreditlərin verilməsi, valyuta məzənnəsi, səhmlərin dəyəri və s. kimi transmissiya kanalları mövcuddur. Pul siyasəti qərarları real iqtisadiyyata bu kanallar vasitəsilə dərhal deyil, müəyyən vaxtdan sonra təsir göstərir. Azərbaycanda pul siyasətinin transmissiyasını sxematik olaraq aşağıdakı kimi təsvir etmək olar:

- Valyuta məzənnəsi nədir?

Valyuta məzənnəsi xarici valyutanın milli valyutada ifadə olunan dəyəridir. Valyuta məzənnəsinə təsir göstərən amillər aşağıdakılardır: tədiyə balansının vəziyyəti (kəsir və ya profisitdə olması), ölkədəki inflyasiya səviyyəsi, xarici borc yükü, faiz dərəcələri, iqtisadiyyatın ümumi vəziyyəti və s.

- Valyuta məzənnəsi inflyasiyaya necə təsir göstərir?

Valyuta məzənnəsi inflyasiyaya əsasən idxal qiymətləri vasitəsilə təsir göstərir. Milli valyutanın məzənnəsi xarici valyutalara nəzərən yüksəldikdə idxal qiymətləri ucuzlaşır, milli valyutanın məzənnəsi xarici valyutalara nəzərən aşağı düşdükdə isə, əksinə, idxal malları bahalaşır. Bir qayda olaraq, daxili istehlak bazarında idxal mallarının xüsusi çəkisi nə qədər çox olarsa məzənnənin ümumi inflyasiya səviyyəsinə təsiri də bir o qədər əhəmiyyətli olar.

- Tədiyə balansı nədir?

Tədiyə balansı ölkə rezidentlərinin dövr ərzində qeyri-rezidentlərlə apardığı xarici iqtisadi əməliyyatlar (beynəlxalq iqtisadi əlaqələr) üzrə valyuta daxilolmaları və xaricolmaları arasında balansı əks etdirən statistik uçot sistemidir. Tədiyə balansının vəziyyəti, yəni, müsbət və ya mənfi saldoya malik olması makroiqtisadi siyasətə dair qərarların qəbul olunmasında mühüm informasiya mənbəyidir.

Tədiyə balansı ibarətdir:

- Cari əməliyyatlar balansından;

- Kapital və maliyyə hesabından;

- Ehtiyat aktivlərinin dəyişimindən.

Cari əməliyyatlar balansına aiddir: ölkənin xarici ticarəti (malların idxalı və ixracı), əldə edilmiş və göstərilmiş beynəlxalq xidmətlər (nəqliyyat, sığorta, rabitə, turizm, tikinti və s.), əldə edilmiş və ödənilmiş ilkin (faktor) gəlirlər (əmək haqqı, dividend, faiz, renta və digər bu tip ödənişlər) və təkrar gəlirlər (fiziki şəxslərin pul baratları, humanitar yardımlar və s.).

- İdxal – xaricdən ölkəyə gətirilən malların ümumi dəyəridir. İxrac – ölkə ərazisindən satılmaq üçün xaricə çıxarılan malların ümumi dəyəridir. İxrac və idxal arasındakı fərqə xarici ticarət saldosu deyilir.

- Xidmətlər balansı nəqliyyat, sığorta, rabitə, beynəlxalq turizm, maliyyə, tikinti, elmi-texniki və istehsal təcrübəsinin mübadiləsi və s. xidmət növləri üzrə ölkənin valyuta gəlirləri və ödənişləri arasındakı nisbəti müəyyən edir.

- İlkin gəlirlərə xaricdə işləyən ölkə rezidentlərinin və ölkədə işləyən xarici rezidentlərin qazancları (əmək haqları və s.), habelə yerli rezidentlərin xaricdə və xarici rezidentlərin ölkədəqoyduğu kapitala görə əldə etdiyi gəlirlər aiddir.

- Təkrar gəlirlərə qeyri rezedentlərdən alınan və onlara ödənilən humanitar yardımlar, o cümlədən xarici dövlətlərin rəsmi orqanlarından alınan əvəzsiz maliyyə yardımları, beynəlxalq təşkilatlara üzvlük haqları, texniki yardımlar, alimentlər və s. daxildir.

Kapital və maliyyə hesabı - əsasən ölkəyə müxtəlif formalarda daxil olan və ölkədən müxtəlif formalarda çıxan kapital və maliyyə vəsaitinin hərəkətini əks etdirir. Bu, birbaşa və portfel investisiyaları, kreditlər, depozitlər və nağd valyuta, habelə digər formalarda ola bilər.

- Birbaşa investisiyalar –uzun müddətə yerləşdirilən və onların fəaliyyəti üzərində müəyyən nəzarəti təmin edən sərmayələrdir. Beynəlxalq meyarlara görə səhmlərin 10%-i xarici sərmayədara məxsus olan müəssisə birbaşa investisiyaların obyekti sayılır.

- Portfel investisiyaları –qiymətli kağızlarda yerləşdirilən və sərmayədara investisiya obyekti üzərində birbaşa nəzarəti təmin etməyən sərmayədir. Burada səhmlər və müxtəlif borc öhdəlikli qiymətli kağızlar investisiya obyekti kimi çıxış edə bilər.

- Digər investisiyalar – qısamüddətli və uzunmüddətli ticarət kreditləri və avanslar, kreditlər, depozitlər, nağd valyuta eləcə də digər aktivlər və borc öhdəliklərindən ibarətdir

Ehtiyat aktivlərinin dəyişimi – Cari əməliyyatlar həmçinin Kapital və maliyyə hesabında uçota alınmış əməliyyatların nəticəsi olaraq ölkənin valyuta ehtiyatlarının artıb/azalmasını ifadə edir. Təcrübədə cari əməliyyatlar hesabı kəsirli/profisitli olduqda, bu kəsir/profisit kapital və maliyyə hesabının profisiti/kəsiri hesabına maliyyələşməlidir/örtülməlidir. Lakin, əgər cari hesabın kəsiri/profisiti tam olaraq kapital və maliyyə hesabının profisiti/kəsiri hesabına maliyyələşmirsə (örtülmürsə), onda bu fərq ehtiyat aktivləri (valyuta ehtiyatları) hesabına maliyyələşə (örtülə) bilər.

Balanslaşdırıcı maddələr –Hər bir əməliyyatın kredit (daxilolmalar) və debet (ödənişlər) tərəfi olduğundan, balansın yekununda ikili yazılış qaydası üzrə məcmu kredit əməliyyatlarının yekun həcmi məcmu debet əməliyyatlarının yekun həcminə bərabər olmalıdır. Praktikada isə heç bir ölkənin tədiyə balansının tərtibatında buna nail olmaq mümkün olmur. Xüsusilə,ölkənin xarici iqtisadi əlaqələrinin sürətlə genişlənməsi şəraitində bir sıra əməliyyatların dəqiq qeydiyyatını aparmaq daha da çətin olur (informasiyanın tam olmaması, informasiya mənbələri arasında vaxt intervalı, qiymətləndirmələrdə kənarlaşmalar və s.). Nəticədə yaranan fərqlər cəmi yekunda balanslaşdırıcı maddələr rolunu oynayır.

- Təsbit edilmiş valyuta məzənnəsi rejimi və üzən məzənnə rejimi nədir?

Təsbit edilmiş məzənnə rejimi dedikdə ölkənin milli valyutasının hər hansı sərbəst dönərli xarici valyutaya (əsasən ABŞ dolları) qarşı nominal məzənnəsinin yalnız Mərkəzi Bankın siyasətindən asılı olaraq dəyişdirilməsi və ya sabit saxlanılması nəzərdə tutulur. Məzənnəni sabit saxlamaq üçün Mərkəzi Bank valyuta bazarında tələb və təklifi aktiv alış-satış əməliyyatları vasitəsilə tarazlaşdırır. “Üzən” valyuta məzənnəsi rejiminin tətbiq edildiyi zaman valyuta məzənnəsi valyutaya olan tələb və təklifin təsiri əsasında formalaşır. Lakin, “üzən” valyuta məzənnəsi rejimi mərkəzi bank tərəfindən valyuta məzənnəsinin tənzimlənməsinə yönəldilmiş tədbirlərin həyata keçirilməsi imkanını istisna etmir. Belə ki, müstəsna hallarda Mərkəzi Bank məzənnənin kəskin tərəddüdlərinin qarşısını almaq məqsədilə valyuta bazarına müdaxilə edib məzənnə dəyişikliyini “hamarlaya” bilər.

- Milli valyutanın məzənnəsinə hansı amillər təsir edir?

Milli valyutanın məzənnəsinə təsir edən ən mühüm amil daxili valyuta bazarında tələb və təklifin nisbətidir. Bu nisbət tədiyə balansının vəziyyətindən asılı olaraq formalaşır. (Tədiyyə balansı statistikası ilə AMB-nin rəsmi internet səhifəsində, aşağıdakı linkdə tanış olmaq olar: https://www.cbar.az/page-43/external-sector-statistics ).

- Valyuta müdaxiləsi nədir?

Valyuta müdaxiləsi valyuta bazarında Mərkəzi Bank tərəfindən həyata keçirilən xarici valyutanın alqı-satqısı əməliyyatıdır. Mərkəzi Bank valyuta bazarında satışlar həyata keçirərkən, əsasən, özünün sərəncamında olan xarici valyuta ehtiyatlarından istifadə edir.

- Açıq bazar əməliyyatları nədir?

Açıq bazarda əməliyyatlar dedikdə əsasən mərkəzi bank tərəfindən qiymətli kağızların alqı-satqısı əməliyyatları nəzərdə tutulur. Mərkəzi Bank adətən hökumətin qiymətli kağızlarının alqı-satqısı ilə məşğul olur (əsasən, banklarla), lakin bununla yanaşı özü də qiymətli kağızların emissiyasını həyata keçirə bilər. Mərkəzi Bank tərəfindən qiymətli kağızlar satıldıqda dövriyyədə olan pul kütləsi azalır (sterilizasiya), qiymətli kağızlar alındıqda isə pul kütləsi artır (emissiya). Qiymətli kağızlar birbaşa, habelə REPO və əks-REPO formasında alınıb satıla bilər. Bir çox hallarda Mərkəzi Bankın təşəbbüsü ilə keçirilən depozit və kredit əməliyyatları da açıq bazar əməliyyatları hesab olunur.

- Yeni müddətli notların yerləşdirilməsində məqsəd nədir? Notların yerləşdirilməsi üzrə hərracların keçirilməsində yeniliklər nədən ibarətdir?

Yeni müddətli notların yerləşdirilməsində məqsəd Mərkəzi Bankın sterilizasiya alətlərini müddət üzrə diversifikasiya etməklə gəlirlilik əyrisinin qısamüddətli dövrünü əhatə edən hissəsində faizlərin formalaşmasına şərait yaradılması, bütövlükdə qiymətli kağızlar bazarının inkişafına və bu əsasda banklararası pul bazarının aktivləşməsini dəstəkləməkdir.

Yeni müddətli notlar “faiz dəhlizi” prinsipi tətbiq edilmədən yerləşdirilir. Yəni yeni müddətli notlarla bağlı keçirilən hərraclarda təqdim olunacaq sifarişlər Mərkəzi Bankın faiz dəhlizinin aşağı həddi ilə uçot dərəcəsi diapozonu ilə məhdudlaşmır və faizlər hərrac iştirakçılarının bazar faizləri ilə bağlı gözləntisini əks etdirir.

Notların yerləşdirilməsi üzrə hərracların keçirilməsində yeniliklərdən biri də hesablaşma rejimindəki dəyişikliklərdir. Belə ki, notlarla bağlanmış əqdlər üzrə hesablaşmaların daha rahat icra edilməsi üçün Mərkəzi Bankın bütün müddətlərdə yerləşdirdiyi notları ilə bağlanılan əqdlər üzrə hesablaşmalar T+1 rejimində həyata keçirilir.- REPO və əks-REPO nədir?

REPO mərkəzi bank tərəfindən qiymətli kağızların kommersiya banklarına satılması və əvvəlcədən razılaşdırılmış müddət bitdikdən sonra onlardan geri alınması əməliyyatıdır. Bu əməliyyat dövriyyədə olan pul kütləsinin həcminin qısamüddətli dövrdə azaldılması məqsədilə həyata keçirilir. Əks-REPO isə mərkəzi bank tərəfindən qiymətli kağızların kommersiya banklarından alınması və əvvəlcədən razılaşdırılmış müddət bitdikdən sonra onlara geri satılmasını nəzərdə tutan əməliyyatdır. Əks-REPO-nun tətbiq olunmasında məqsəd dövriyyədə olan pul kütləsinin qısamüddətli artırılmasıdır.

- Mərkəzi Bank öz əməliyyatları üzrə faiz dərəcələrini necə müəyyənləşdirir?

Mərkəzi Bank öz əməliyyatları üzrə faiz dərəcələrini ölkədəki iqtisadi durumu və maliyyə bazarlarının vəziyyətini nəzərə alaraq müəyyənləşdirir. Mərkəzi Bank açıq bazar, yenidənmaliyyələşmə və depozit əməliyyatları üzrə faiz dərəcələrini həm təsbit etmək yolu ilə, həm də müvafiq hərraclarda tələb və təklif əsasında müəyyənləşdirə bilər.

- Faiz dərəcələri iqtisadiyyata və inflyasiyaya necə təsir göstərir?

Faiz dərəcəsi borc bazarında pulun dəyəri rolunu oynayır. Pula olan tələb də faiz dərəcəsindən asılı olaraq dəyişir. Məsələn, faiz dərəcələri azaldığı zaman kreditlərə tələb artır, insanların banklara əmanət qoymaq meyili isə azalır. Bu zaman iqtisadi subyektlər daha çox kredit almağa meyil göstərirlər, əllərində olan nağd pulu isə xərcləməyə çalışırlar. Nəticədə məcmu tələb artır ki, bu da həm iqtisadi artıma və məşğulluğa, həm də inflyasiyaya artırıcı təsir göstərir. Faiz dərəcələri artdıqda isə kreditlərə tələb azalır, insanların banklara əmanət qoymaq meyili güclənir. Çünki əmanətlər üzrə faizlər nağd pulu saxlamağın (bank sektorundan kənarda yığım etməyin) “alternativ xərci”dir. Nəticədə iqtisadi subyektlər daha az kreditlər alırlar və qazandıqları pulun çox hissəsini xərcləməyərək yığıma yönəldirlər. Beləliklə, məcmu tələb daralır və inflyasiyanın azalması üçün şərait yaranır.

- Məcburi ehtiyatlar nədir?

Məcburi ehtiyatlar kommersiya bankları tərəfindən cəlb olunmuş depozitlərin mərkəzi bankda məcburi saxlanılan hissəsidir. Məcburi ehtiyat norması qaldırıldıqda bank sisteminin kredit vermək qabiliyyəti məhdudlaşır və beləliklə, iqtisadiyyatda pul kütləsinin həcmi azalır. Mərkəzi Bank məcburi ehtiyat normasını azaltdıqda isə bunun əksi baş verir. Məsələn, bir fərd kommersiya bankına 1000 manat məbləğində əmanət qoyur və məcburi ehtiyat norması 1%-dir. Bu halda kommersiya bankı cəlb etdiyi məbləğin 1%-ni, yəni, 10 manatını Mərkəzi Bankda saxlamalıdır. Nəticədə kommersiya bankı cəlb etdiyi 1000 manatlıq əmanətin hamısını deyil, 990 manatını kredit resursu kimi istifadə edə bilər. Mərkəzi Bank məcburi ehtiyat normasını 1%-dən 2%-ə qaldırdığı təqdirdə isə kommersiya bankı cəlb etdiyi 1000 manatlıq əmanətin yalnız 980 manatını kredit kimi verə biləcəkdir.

- Pul multiplikatoru nədir?

Pul multiplikatoru bank sisteminin əlavə pul yaratmaq qabiliyyətidir. İlkin mərhələdə pul Mərkəzi Bank tərəfindən emissiya yolu ilə yaradılır. Sonradan banklar onu daha da artırırlar. Bu proses qeyri-nağd pulu təşkil edən depozitlər hesabına baş verir. Belə ki, pul kütləsinə yalnız nağd pul deyil, həm də depozitlər daxildir. Pulun artırılması və ya multiplikasiyası prosesində 3 tərəf iştirak edir: kommersiya bankları, depozitorlar və kreditorlar. Kommersiya bankları depozitlər cəlb edirlər. Sonra cəlb etdikləri depozitləri kredit olaraq digər iqtisadi subyektlərə verirlər. Krediti götürən iqtisadi subyektlər onu mal və xidmətlərin alınmasına yönəldirlər. Mal və xidməti satan müəssisələr əldə etdiyi vəsaitin bir hissəsini yenidən banklara depozit kimi yerləşdirirlər. Sonra bu depozitlər yenidən kredit kimi verilir. Zəncirvari davam edən bu prosesdə Mərkəzi Bankın yaratdığı pul bir neçə dəfə artmış olur.

- İnflyasiyanın hədəflənməsi rejiminin mahiyyəti nədir?

Bir çox inkişaf etmiş və inkişaf etməkdə olan ölkələrin təcrübəsi göstərir ki, inflyasiyanın hədəflənməsi rejimi (İHR) qiymət sabitliyinin qorunması, inflyasiyanın aşağı və sabit səviyyədə saxlanılması üçün ən optimal rejimdir. BVF-nin məlumatına görə İHR tətbiq edən ölkələrin sayı 40-a yaxınlaşmışdır. İHR-ə keçiddən sonra əksər ölkələrdə inflyasiyanın volatilliyi və səviyyəsi aşağı düşmüş, iqtisadi artım göstəricisi yaxşılaşmışdır.

İHR-də inflyasiya pul siyasətinin prioritet hədəfi olaraq elan edilir. Bu dəqiq hədəf, dəyişkən intervallı hədəf və hədəf diapozonu formasında ola bilər. Bu rejimdə inflyasiya, əsasən, faiz dərəcələri vasitəsilə idarə olunur. Transmissiyanın I həlqəsində mərkəzi bankın uçot dərəcəsi banklararası bazarda qısamüddətli faizlərə təsir edir. Transmissiyanın II həlqəsində qısamüddətli faizlər pulun uzunmüddətli dəyərinə təsir göstərməklə məcmu tələbi və bu əsasda inflyasiyanı dəyişdirir. Bu rejimdə siyasət reaksiyası inflyasiya proqnozunun hədəflə müqayisəsindən asılıdır. Proqnoz hədəf çərçivəsindədirsə siyasət dəyişmir. Proqnoz hədəfdən kənarlaşırsa bunun səbəbindən asılı olaraq siyasət dəyişdirilir. Qəbul edilmiş qərarlar geniş kommunikasiya olunur.

- Valyuta ehtiyatlarının idarə olunması

- Mərkəzi Bankın valyuta ehtiyatlarının idarə olunmasının məqsədləri?

Valyuta ehtiyatlarının idarə olunmasının məqsədi dövlətin pul və məzənnə siyasətinin həyata keçirilməsi və ölkənin beynəlxalq öhdəlikləri üzrə hesablaşmalarının aparılması üçün valyuta ehtiyatlarının təhlükəsiz və likvid saxlanılması, həmçinin investisiya gəliri əldə edilməsidir.

- Bu ehtiyatlar sosial inkişafda rol oynayırmı?

Mərkəzi Bankın valyuta ehtiyatları yalnız makroiqtisadi “stabilizator” və “təhlükəsizlik yastığı” funksiyasını həyata keçirir.

- Valyuta ehtiyatlarının idarə olunması və ona nəzarət hansı təşkilata məxsusudur?

Mərkəzi Bank sərəncamında olan valyuta ehtiyatlarını idarə edir və onlara tam nəzarəti həyata keçirir.

- Mərkəzi Bankın risk profili/dözümlülüyü və investisiya horizontu necədir?

Mərkəzi Bankın valyuta ehtiyatlarının təhlükəsizliyi və likvidliyi başlıca priorotet olduğundan o, aşağı risk dözümlülüyünə malikdir və investisiya horizontu 1 ildir. Mərkəzi Bank investisiya portfelini formalaşdırarkən bu müddət ərzində portfelin itki ilə üzləşməməsini əsas götürür.

- Mərkəzi Bankın valyuta ehtiyatlarının artım mənbələri barədə

Mərkəzi Bankın valyuta ehtiyatlarının artım mənbələrini, əsasən daxili bazardan valyuta alışları/satışları və idarəetmədən əldə olunan gəlirlər, eləcə də valyuta ehtiyatlarının tərkibində olan xarici valyutaların məzənnələrinin dəyişməsi təşkil edir.

- Mərkəzi Bankın valyuta ehtiyatlarından qızıla investisiya barədə

Mərkəzi Bankın valyuta ehtiyatlarının idarə olunması strategiyasına uyğun olaraq Mərkəzi Bank valyuta ehtiyatlarını xarici maliyyə institutlarında depozitlərə, xarici ölkələrin sabit gəlirli qiymətli kağızlarına, eləcə də qızıla investisiya edə bilər.

- Kredit təşkilatlarının fəaliyyəti

- Banklarda xidmət haqlarının tənzimlənməsi hansı formada həyata keçirilir?

“Banklar haqqında” Azərbaycan Respublikasının Qanununun 36.6-cı maddəsinə və “Bank olmayan kredit təşkilatları haqqında” Azərbaycan Respublikasının Qanununun 3-cü maddəsinə əsasən, hər bir kredit təşkilatı müştərilərlə bağladığı müqavilədə xidmət şərtlərini, o cümlədən faiz dərəcələrini, komisyon haqlarını və göstərilən xidmətlər üçün digər ödənişləri müəyyən etməkdə sərbəstdir.

- Zaminliyə hansı hallarda xitam verilir?

Azərbaycan Respublikasının Mülki Məcəlləsinin 477-ci maddəsinə uyğun olaraq zaminliyin təmin etdiyi öhdəliyə xitam verildikdə, habelə zaminin razılığı olmadan həmin öhdəlik dəyişdirildikdə və bu dəyişdirilmə onun məsuliyyətinin artmasına və ya onun üçün digər əlverişsiz nəticələrə səbəb olduqda, əgər zamin yeni borclu üçün cavabdeh olmaq barəsində kreditora razılıq verməmişsə, zaminliklə təmin edilmiş öhdəlik üzrə borc başqa şəxsə keçirildikdə, kreditor borclunun və ya zaminin təklif etdiyi lazımi icranı qəbul etməkdən imtina etdikdə, zaminlik müqaviləsində göstərilmiş onun verilmə müddəti qurtardıqda. Belə müddət təyin edilmədikdə zaminliyə onun təmin etdiyi öhdəliyin icrası vaxtının çatdığı gündən bir il ərzində kreditorun zaminə qarşı iddia irəli sürmədiyi halda xitam verilir. Əsas öhdəliyin icrası müddəti göstərilmədikdə və müəyyənləşdirilə bilmədikdə və ya tələbetmə məqamı ilə müəyyənləşdirilə bildikdə zaminliyə zaminlik müqaviləsinin bağlandığı gündən iki il ərzində kreditorun zaminə qarşı iddia irəli sürmədiyi halda xitam verilir.

- Hansı əmanətlər qorunan əmanətlər hesab olunur?

“Əmanətlərin sığortalanması haqqında” Qanunun 2.1.2-ci maddəsinə görə, qorunan əmanət - sığorta hadisəsi baş verdikdə Əmanətlərin Sığortalanması Fondu tərəfindən qorunan əmanətçiyə kompensasiya olunan əmanətdir. Həmin Qanunun 8.1.20-ci maddəsinə görə, Əmanətlərin Sığortalanması Fondunun Himayəçilik Şurası qorunan əmanətlər üzrə illik faiz dərəcəsinin yuxarı həddini Azərbaycan Respublikasının Mərkəzi Bankı ilə razılaşdırmaqla müəyyən edir.

- Sığorta hadisəsi baş verdiyi halda əmanətçinin Əmanətlərin Sığortalanması Fondunun iştirakçı bankı qarşısında vaxtı çatmış öhdəliyi olduqda əmanət üzrə kompensasiya hesablanmış faizlər və əmanətçinin bank qarşısında icra edilməyən öhdəliyi necə ödənilir?

"Əmanətlərin sığortalanması haqqında” Azərbaycan Respublikası Qanununun 26.2-ci maddəsinə əsasən sığorta hadisəsi baş verdiyi günə əmanətçinin Fondun iştirakçı bankı qarşısında vaxtı çatmış öhdəliyi olduqda əmanət üzrə kompensasiya, hesablanmış faizlər də daxil olmaqla əmanətçinin bank qarşısında icra edilməyən öhdəliyinin hissəsi qorunan əmanətinin məbləğindən çıxılmaqla qalıq hissəsi üzrə ödənilir.

- Fərdi sahibkarların bankda açdığı cari hesablarında olan vəsaitləri qorunan əmanətlərə daxildirmi?

Fiziki şəxslərin sahibkarlıq fəaliyyəti ilə əlaqədar açdığı bank hesablarındakı 20 (iyirmi) min manat məbləğində pul vəsaitləri qorunan əmanət hesab edilir.

- Banklarda olan kredit məhsulları barədə necə məlumat ala bilərəm?

Mərkəzi Bankın maliyyə məhsul və xidmətlərinin məlumat-axtarış sistemi olan infobank.az internet səhifəsinə daxil olaraq “kreditlər” bölməsinə keçid etməklə respublika ərazisində fəaliyyət göstərən banklardakı kredit məhsulları barədə məlumat əldə etmək mümkündür.

- Bankların və bank olmayan kredit təşkilatlarının filial və şöbələri barədə məlumatları haradan əldə etmək olar?

Qeyd olunan məlumat Mərkəzi Bankın infobank.az internet səhifəsinə daxil olaraq əldə edilə bilər. Həmçinin infobank.az internet səhifəsində respublika ərazisində fəaliyyət göstərən banklara məxsus ödəniş terminallarına dair məlumatlar da öz əksini tapmaqdadır.

- Kredit təşkilatı ilə müştəri arasında bağlanmış müqavilə üzrə öhdəliklərin icra edilməsi ilə bağlı iddia müddəti nə qədərdir?

Azərbaycan Respublikasının Mülki Məcəlləsinin 373-cü maddəsinə uyğun olaraq ümumi iddia müddəti on il, müqavilə tələbləri üzrə iddia müddəti üç il, daşınmaz əşyalarla bağlı müqavilə tələbləri üzrə iddia müddəti isə altı ildir. Eyni zamanda vaxtaşırı icra edilməli öhdəliklərdən irəli gələn tələblər üzrə iddia müddəti üç il, tələblərin ayrı-ayrı növləri üçün bu Məcəllə ilə ümumi müddətə nisbətən qısaldılmış və ya uzadılmış xüsusi iddia müddətləri təyin edilə bilər.

- Dəbbə pulu nədir?

Dəbbə pulu (cərimə, penya) öhdəliyin icrasının təmini üsullarından biri olaraq Azərbaycan Respublikası Mülki Məcəlləsinin 462-ci maddəsinə əsasən müqavilə ilə müəyyənləşdirilən, öhdəliyin icra edilmədiyi və ya lazımınca icra edilmədiyi, o cümlədən icranın gecikdirildiyi halda borclunun kreditora ödəməli olduğu pul məbləğidir.

- Bank əmanətçiyə əmanətini hansı müddət ərzində qaytarmağa borcludur?

Azərbaycan Respublikasının Mülki Məcəlləsinin 947.2-ci maddəsinə uyğun olaraq istənilən növ bank əmanəti müqaviləsinə görə bank əmanətçinin ilk tələbi ilə əmanətin məbləğinin ən azı dörddə bir hissəsini dərhal, qalan hissəsini isə ən geci beş bank günü müddətində qaytarmalıdır, amma qaytarmanın müqavilədə nəzərdə tutulmuş başqa şərtləri ilə hüquqi şəxslərin qoyduqları əmanətlər istisna təşkil edir.

- Kredit müqaviləsi üzrə ödənilən məbləğlərin silinməsi hansı formada həyata keçirirlir?

Azərbaycan Respublikasının Mülki Məcəlləsinin 432.4-cü maddəsinə əsasən əgər borclu əsas öhdəliyin icrasından başqa, faizləri və xərcləri də ödəməlidirsə, bütün borcun ödənilməsi üçün yetərli olmayan öhdəliyin icrası əvvəlcə xərclərin hesabına, sonra faizlərin hesabına və nəhayət, əsas öhdəliyin hesabına daxil edilir.

- Zamin hansı halda məsuliyyət daşıyır?

Azərbaycan Respublikasının Mülki Məcəlləsinin 472-ci maddəsinə uyğun olaraq borclu zaminliklə təmin edilmiş öhdəliyi icra etmədikdə və ya lazımınca icra etmədikdə, əgər bu Məcəllədə və ya zaminlik müqaviləsində zaminin subsidiar məsuliyyəti nəzərdə tutulmayıbsa, zamin və borclu kreditor qarşısında birgə məsuliyyət daşıyırlar. Əgər zaminlik müqaviləsində ayrı qayda nəzərdə tutulmayıbsa, faizlərin, borc tutulması üzrə məhkəmə xərclərinin və borclunun öhdəliyi icra etməməsi və ya lazımınca icra etməməsi nəticəsində kreditora dəyən digər zərərin əvəzinin ödənilməsi də daxil olmaqla, zamin kreditor qarşısında borclu ilə eyni həcmdə məsuliyyət daşıyır. Digər tərəfdən birgə zamin olmuş şəxslər, əgər zaminlik müqaviləsində ayrı qayda nəzərdə tutulmayıbsa, kreditor qarşısında birgə məsuliyyət daşıyırlar.

- Vəfat etmiş şəxsin respublikada fəaliyyət göstərən hansı bankda bank hesabının olması barədə məlumat haradan əldə edilə bilər?

"Banklar haqqında” Azərbaycan Respublikası Qanununun 41.3-cü maddəsinə əsasən hesabların və əmanətlərin sahibləri vəfat etdikdə onların hesabları və əmanətləri barəsində arayışlar notariuslara onların icraatında olan vərəsəlik işləri üzrə, habelə müvafiq notariat hərəkətlərini icra edən konsulluq idarələrinə verilir. Odur ki, vəfat etmiş şəxsin hesabları və əmanətləri barədə məlumatlar Qanunvericiliyə müvafiq olaraq vərəsəlik işini aparan notariuslar tərəfindən müvafiq kredit təşkilatlarından əldə edilə bilər. Bununla yanaşı nəzərə alınmalıdır ki, müştərilərlə banklar arasında bağlanılmış bank hesabları barədə müqavilələr, həmin şəxslərin hesabları və hesablar üzrə əməliyyatlarını əks etdirən məlumatlar Mərkəzi Bankda toplanmır.

- Kredit təşkilatı ilə müştəri arasında bağlanmış müqavilə üzrə öhdəliklər icra edilmədiyi təqdirdə bank hansı halda şəxsə məxsus hesabdan akseptsiz qaydada silmək hüququna malikdir?

Azərbaycan Respublikasının Mülki Məcəlləsinin 964.2-ci maddəsinə görə, müştərinin sərəncamı olmadan hesabdakı pul vəsaitinin silinməsinə məhkəmənin qərarı ilə, habelə qanunla müəyyənləşdirilmiş və ya bankla müştəri arasında müqavilədə nəzərdə tutulmuş hallarda yol verilir. Digər tərəfdən, İcra haqqında Azərbaycan Respublikasının Qanununun 65-ci maddəsinə əsasən icra sənədi icra edilərkən borclunun əmək haqqından və ona bərabər sayılan digər gəlirlərindən tutmaların məbləği 50 faizdən çox ola bilməz. Həmçinin Azərbaycan Respublikasının Əmək Məcəlləsinin 176-cı maddəsinə əsasən, hər dəfə əmək haqqı verilərkən tutulan bütün məbləğlərin ümumi miqdarı işçiyə verilməli olan əmək haqqının iyirmi faizindən və müvafiq qanunvericilikdə nəzərdə tutulmuş hallarda isə əlli faizindən artıq ola bilməz, eyni zamanda əmək haqqından bir neçə icra sənədinə əsasən məbləğlər tutularkən, bütün hallarda işçinin əmək haqqının əlli faizi saxlanmalıdır.

- Kredit tarixçəsinə dair məlumatları haradan əldə etmək mümkündür?

Hər hansı şəxsin kredit tarixçəsi barədə məlumatlar “Kredit büroları haqqında” Azərbaycan Respublikası Qanununda nəzərdə tutulan hallarda və qaydada hal-hazırda fəaliyyət göstərən “Azərbaycan Kredit Bürosu” MMC-yə müraciət edərək əldə edilə bilər.

- Mərkəzi Bank kommersiya banklarına hansı məqsədlər üçün kreditlər verir?

Bank sisteminin likvidlik mövqeyindən asılı olaraq Mərkəzi Bank tərəfindən ya vəsaitlərin yerləşdirilməsi, ya da vəsaitlərin sterilizasiyası üzrə əməliyyatlar həyata keçirilə bilər.

Bank sisteminə əlavə likvidliyin ötürülməsi məqsədilə mərkəzi bankların istifadə etdiyi alətlərdən biri də kommersiya banklarına yenidənmaliyyələşdirmə kreditlərinin verilməsidir.

Bank sistemində izafi likvidlik müşahidə olunduqda əsasən likvidliyin verilməsi alətlərindən deyil, vəsaitlərin sterilizasiyası alətlərindən, o cümlədən notların yerləşdirilməsi və depozitlərin cəlbi alətlərindən aktiv istifadə edir.- Qorunan əmanətlər üzrə faiz dərəcələri hansı prinsiplərə əsasən dəyişdirilir?

Qorunan əmanətlər üzrə illik faiz dərəcəsinin yuxarı həddi cəlb olunmuş müddətli əmanətlərin orta faiz dərəcəsi əsasında müəyyən edilir. Qanunvericiliyə əsasən qorunun əmanətlər üzrə faiz həddinin dəyişdirilməsi barədə qərar Əmanətlərin Sığortalanması Fondu Himayəçilik Şurası tərəfindən nəzarət orqanı ilə razılaşdırılmaqla həyata keçirilir.

- Əmanətlərə dair banklarda mövcud olan cari şərtlərlə necə tanış ola bilərəm?

Banklarda əmanət yerləşdirilməsinə dair cari şərtlərlə infobank.az internet səhifəsinə daxil olaraq “əmanətlər” bölməsinə keçid etməklə tanış ola bilərsiniz.

- Xarici bankların ölkədə fəaliyyəti barədə

Azərbaycanda xarici investisiyanın cəlbi üçün əlverişli mühit, habelə xarici investisiyaların qorunmasına dair Qanun mövcuddur. Azərbaycan Respublikasının bank sistemində xarici kapitalın iştirakı “Banklar haqqında” Qanunla tənzimlənir. Hazırda bununla bağlı heç bir məhdudiyyət nəzərdə tutulmayıb. Xarici bankların digər ölkələrdə törəmə banklar açmaq məsələsinə gəldikdə isə bu, həmin bankların biznes strategiyalarından asılıdır. Məlumat üçün qeyd edək ki, son hesabat tarixinə (30.04.2020) 13 bankda xarici kapital (o cümlədən, 7 bankda iştirak payı 50%-dən yuxarı) iştirak edir.

- Prioritet istiqamətlərdən biri kimi real sektorun banklar tərəfindən aktiv şəkildə maliyyələşdirilməsinin təşkili barədə

29 yanvar 2020-ci il tarixində Azərbaycan Respublikası Mərkəzi Bankının İdarə Heyətinin yanında Sahibkarlarla Əməkdaşlıq Şurası yaradılmışdır. Şuranın iclasları dövrü olaraq təşkil olunur və bununla bağlı Mərkəzi Bankın rəsmi internet saytında müvafiq press relizlər dərc edilir.

Şuranın əsas məqsədi ölkədə sahibkarlıq fəaliyyətinin inkişafı məqsədilə real sektor və maliyyə sektoru arasında əməkdaşlığın gücləndirilməsi, biznesin banklarla qarşılıqlı fəaliyyətlərində meydana çıxan çətinliklər və onların həlli yolları, biznes subyektlərinin maliyyə xidmətlərinə çıxış imkanlarının yaxşılaşdırılması, sahibkarlarla maliyyə bazarlarının iştirakçıları arasında qarşılıqlı etimadın gücləndirilməsi, biznesin maliyyə dövriyyəsinin şəffaflığının artırılması məqsədilə onun nağdsız ödəniş alətlərindən istifadə imkanlarının genişləndirilməsi, həmçinin sahibkarların maliyyə savadlılığının davamlı yüksəldilməsi məsələləri barədə aktiv müzakirələri təşkil etmək və müvafiq təkliflərin verilməsini təmin etməkdən ibarətdir.- Lizinq ilə bağlı şikayətləri Mərkəzi Bank araşdırır?

Mərkəzi Bankın səlahiyyətləri Azərbaycan Respublikası Konstitusiyası və “Azərbaycan Respublikasının Mərkəzi Bankı haqqında” Azərbaycan Respublikası Qanunu ilə müəyyən edilmişdir. Qüvvədə olan qanunvericiliyə əsasən lizinq təşkilatları üzərində nəzarətin həyata keçirilməsi Mərkəzi Bankın səlahiyyətlərinə aid edilmir.

- Lombard ilə bağlı şikayətləri Mərkəzi Bank araşdırır?

Mərkəzi Bankın səlahiyyətləri Azərbaycan Respublikası Konstitusiyası və “Azərbaycan Respublikasının Mərkəzi Bankı haqqında” Azərbaycan Respublikası Qanunu ilə müəyyən edilmişdir. Qüvvədə olan qanunvericiliyə əsasən lombard təşkilatları üzərində nəzarətin həyata keçirilməsi Mərkəzi Bankın səlahiyyətlərinə aid edilmir.

- Azərbaycan Respublikası Prezidentinin “Azərbaycan Respublikasında fiziki şəxslərin problemli kreditlərinin həlli ilə bağlı əlavə tədbirlər haqqında” 28.02.2019-cu il tarixli Fərmanı lizinq və lombard kreditlərinə də şamil olunur?

Lizinq və lombard fəaliyyətini həyata keçirən təşkilatlar tərəfindən fiziki şəxslərə verilmiş vəsaitlər üzrə kompensasiya və restrukturizasiya məbləğlərinin hesablanması nəzərdə tutulmur. Fərman yalnız banklar və bank olmayan kredit təşkilatları (kredit ittifaqları istisna olmaqla) tərəfindən verilmiş kreditləri əhatə edir.

- Azərbaycan Respublikası Prezidentinin “Azərbaycan Respublikasında fiziki şəxslərin problemli kreditlərinin həlli ilə bağlı əlavə tədbirlər haqqında” 28.02.2019-cu il tarixli Fərmanında nəzərdə tutulan restrukturizasiya nə deməkdir, hansı borc öhdəlikləri restrukturizasiya edilir və restrukturizasiya olunduqda borc öhdəliyinin icrası davam edir?

Fərmanın 3.1-ci və 7.3-cü bəndlərinin icrası məqsədilə 27 mart 2019-cu il tarixində təsdiq edilmiş “Fiziki şəxslərin xarici valyutada olan kreditlərinin əsas məbləğinin devalvasiya nəticəsində manatla artmış hissəsinin ödənilməsi mexanizminin və həmin məbləğə hesablanmış faiz və dəbbə pulu (cərimə, penya) üzrə tətbiq ediləcək güzəştlərin müəyyən edilməsi Qaydası”nın 2.1.7-ci yarımbəndinə əsasən restrukturizasiya dedikdə kredit təşkilatı tərəfindən əsas kredit borclarının ödənilməsi məqsədilə fiziki şəxslərə illik faiz dərəcəsi 1 faiz olmaqla 5 il (1 il güzəşt müddəti ilə) müddətinə kreditlərin (güzəştli kredit) rəsmiləşdirilməsi başa düşülür. Bu zaman restrukturizasiya olunacaq əsas kredit borcları aşağıdakı tələblərə cavab verməlidir:

- həmin kredit borcunun verilməsinə dair fiziki şəxslə kredit təşkilatı arasında müvafiq kredit müqaviləsi 2012-ci il yanvarın 1-dən 2019-cu il martın 1-dək bağlanmalıdır;

- fiziki şəxsin bütün kredit təşkilatları və ləğvetmə prosesində olan kredit təşkilatları ilə bağlanmış kredit müqavilələri üzrə 2019-cu il martın 1-nə əsas kredit borcunun (balans və (və ya) balansdankənar hesablarında olan əsas kredit borcları) qalıq məbləğinin cəmi 17 000 manatdan və ya 10 000 ABŞ dollarından (Mərkəzi Bankın 2019-cu il martın 1-nə elan etdiyi məzənnəyə uyğun olaraq, 10 000 ABŞ dolları ekvivalentindən) çox olmamalıdır;

- fiziki şəxsin bağlanmış kredit müqavilələri üzrə 2019-cu il martın 1-nə əsas məbləğin və (və ya) faiz borclarının ödənilməsi 360 gündən çox gecikdirilmiş olmalıdır.

Fərmanda belə restrukturizasiya məqsədilə banklara və bank olmayan kredit təşkilatlarına (kredit ittifaqları istisna olmaqla) tövsiyə edilir ki, vaxtı keçmiş kredit borcu olan müvafiq fiziki şəxslərə həmin kreditlərə hesablanmış faizlər silinməklə yeni güzəştli kredit müqaviləsi bağlanmasını təklif etsinlər. Bu zaman yeni güzəştli kredit müqaviləsinin şərtlərinə uyğun olaraq kredit öhdəliklərinin icrası davam etməlidir.

- Azərbaycan Respublikasının Prezidentinin “Azərbaycan Respublikasında fiziki şəxslərin problemli kreditlərinin həlli ilə bağlı əlavə tədbirlər haqqında” 2019-cu il 28 fevral tarixli Fərmanına uyğun olaraq güzəştli kredit müqavilələrinin bağlanması ilə bağlı müraciətlərin qəbulunun son tarixi nə zamandır?

Azərbaycan Respublikasının Prezidenti tərəfindən “Azərbaycan Respublikasında fiziki şəxslərin problemli kreditlərinin həlli ilə bağlı əlavə tədbirlər haqqında” 2019-cu il 28 fevral tarixli Fərman (Fərman) imzalanmışdır. Fərmanın 3.1-ci və 7.3-cü bəndlərinin icrası məqsədilə 27 mart 2019-cu il tarixində təsdiq edilmiş “Fiziki şəxslərin xarici valyutada olan kreditlərinin əsas məbləğinin devalvasiya nəticəsində manatla artmış hissəsinin ödənilməsi mexanizminin və həmin məbləğə hesablanmış faiz və dəbbə pulu (cərimə, penya) üzrə tətbiq ediləcək güzəştlərin müəyyən edilməsi Qaydası”nın (Qayda) təsdiq edilmişdir. Qaydanın 6.16-cı bəndinə əsasən fiziki şəxslərin kredit borclarının restrukturizasiyası məqsədilə yeni güzəştli kredit müqaviləsinin bağlanması ilə bağlı müraciətlərinin qəbulu 2019-cu ilin dekabrın 31-dək nəzərdə tutulmuşdur.

- Ödəniş xidmətləri və ödəniş sistemləri

- “Ödəniş xidmətləri və ödəniş sistemləri haqqında” Qanunun əhatə dairəsinə nələr aiddir?

Bu Qanun Azərbaycan Respublikası Konstitusiyasının 94-cü maddəsinin I hissəsinin 10-cu, 11-ci, 12-ci və 15-ci bəndlərinə uyğun olaraq ödəniş xidmətlərini, bu xidmətlər üzrə hüquq və vəzifələri, ödəniş təşkilatları, elektron pul təşkilatları və ödəniş sistemi operatorlarının fəaliyyətinin hüquqi əsaslarını, ödəniş sistemlərinin təhlükəsiz və effektiv fəaliyyətinin təmin olunması üzrə tələbləri, habelə ödəniş xidməti təchizatçıları, ödəniş agentləri və ödəniş sistemi operatorları üzərində tənzimləmə və nəzarətin hüquqi və iqtisadi əsaslarını müəyyən edir.

- Hansı xidmətlər ödəniş xidməti hesab edilir?

- ödəniş hesabı üzrə pul vəsaitlərinin nağd formada mədaxili və (və ya) məxarici əməliyyatlarının aparılması;

- kredit köçürməsi, birbaşa debitləşmə, ödəniş kartı və ya digər oxşar ödəniş alətləri ilə ödəniş əməliyyatlarının icrası;

- ödəniş alətlərinin emissiyası və (və ya) ödəniş əməliyyatının ekvayrinqi;

- pul köçürmələri;

- elektron pulun emissiyası və elektron pul ilə ödəniş əməliyyatlarının icrası;

- ödəniş əməliyyatlarının aparılması üçün vasitəçilik xidməti;

- hesab üzrə məlumat xidməti.

- Bu Qanunla tənzimlənən hansı fəaliyyət növləri lisenziya əsasında icra oluna bilər?

Ödəniş xidmətləri

Ödəniş xidməti təchizatçıları

Banklar və xarici bankların yerli filialları

Poçt rabitəsinin milli operatoru

Elektron pul təşkilatları

Ödəniş təşkilatları

Bank olmayan kredit təşkilatları

Nağd formada ödəniş hesabına mədaxil və məxaric edilməsi üzrə xidmətlər və həmin hesab üzrə digər əməliyyatların aparılması

Tələb edilmir

Tələb edilmir

Lisenziya əsasında

Lisenziya əsasında

Yalnız kreditin verilməsi ilə əlaqədar

Ödəniş alətləri ilə ödəniş əməliyyatlarının icrası

Ödəniş alətlərinin emissiyası və ödəniş əməliyyatının ekvayrinqi

Pul köçürmələri

Mümkün deyil

Elektron pulun emissiyası və elektron pulla bağlı əməliyyatlar

Fəaliyyətə başlamazdan ən azı 1 ay əvvəl Mərkəzi Bankı məlumatlandırmaqla

Fəaliyyətə başlamazdan ən azı 1 ay əvvəl Mərkəzi Bankı məlumatlandırmaqla

Mümkün deyil

Vasitəçilik xidməti

Lisenziya əsasında

Hesab üzrə məlumat xidməti

Qeydiyyata alınmaqla

Qeydiyyata alınmaqla

- Lisenziya əldə etmək üçün əsas tələblər hansılardır?

Lisenziya almaq üçün tələblər “Ödəniş xidmətləri və ödəniş sistemləri haqqında” Qanunun 7-ci fəsli, habelə “Ödəniş təşkilatları və elektron pul təşkilatlarının fəaliyyətinin təşkili üzrə Qayda” ilə müəyyən edilir.

- Lisenziya almaq üçün müraciətə hansı müddətdə baxılır?

Lisenziyanın verilməsi üçün müraciətə təqdim edildiyi tarixdən 60 (altmış) təqvim günü ərzində baxılır. Əgər müraciət edən tərəfdən təqdim edilmiş sənədlərdə hər hansı çatışmazlıq və ya səhv aşkar edilərsə, bu barədə ərizənin qeydiyyata alındığı tarixdən 15 (on beş) iş günü müddətində müraciət edənə yazılı bildiriş təqdim edir və ya göndərir və formal tələblərə əməl olunmamasının hüquqi nəticələrini izah edir. Müraciət edən bu səhvləri və çatışmazlıqları yazılı bildiriş alındığı tarixdən ən geci 15 (on beş) iş günü ərzində aradan qaldırmalıdır. Mərkəzi Bank tərəfindən yazılı bildirişin təqdim edilməsi müraciətə baxılması üzrə müəyyən edilmiş müddətin (60 təqvim günü) axımını dayandırır və dayandırılmış müddət müraciətə baxılması müddətinə daxil edilmir. Müraciət edən tərəfindən səhvlərin və çatışmazlıqların aradan qaldırılması barədə Mərkəzi Banka yazılı məlumat daxil olduqdan sonra müddətin axımı bərpa olunur.

- Lisenziya itirildikdə, zədələndikdə və ya məhv olduqda nə edilməlidir?

Lisenziya itirildikdə, zədələndikdə və ya məhv olduqda ödəniş təşkilatı və ya elektron pul təşkilatı lisenziyanın dublikatının verilməsi üçün Mərkəzi Banka ərizə ilə müraciət edir. Zədələnmiş lisenziyanın dublikatının verilməsi ilə bağlı müraciət edildikdə, ərizəyə zədələnmiş lisenziya əlavə olunur. Dublikat 7 (yeddi) iş günü ərzində təqdim edilir.

- Bu Qanuna əsasən lisenziya almış təşkilatlar barədə məlumatı ictimaiyyət haradan öyrənə bilər?

Mərkəzi Bank operatorların, ödəniş təşkilatlarının, elektron pul təşkilatlarının və ödəniş agentlərinin ictimaiyyət üçün açıq olan reyestrini tərtib edir. Reyestrə təşkilatların, onların filial və nümayəndəliklərinin adları, hüquqi ünvanı, rəhbər şəxslərinin adları, verilmiş və ləğv edilmiş lisenziyaların qeydiyyat nömrəsi və tarixi, həyata keçirilməsinə lisenziya verilmiş fəaliyyət növü, o cümlədən ödəniş agentlərinin adı, ünvanı, rəhbər şəxsləri (hüquqi şəxs olduqda), həyata keçirmələrinə icazə verilmiş fəaliyyət növləri, fəaliyyətinə xitam verilmiş təşkilatlar və ödəniş agentləri barədə məlumatları daxil edilir.

- Ödəniş təşkilatı və elektron pul təşkilatına qarşı kapital tələbləri necədir?

Ödəniş təşkilatı və elektron pul təşkilatı minimum nizamnamə kapitalına və məcmu kapitalına malik olmalıdır. Ödəniş təşkilatının və elektron pul təşkilatının nizamnamə kapitalının və məcmu kapitalının minimum miqdarına dair tələblər, hesablanması qaydası, habelə strukturu və tərkibinə daxil olan elementlər “Ödəniş təşkilatları və elektron pul təşkilatlarının fəaliyyətinin təşkili üzrə Qayda” ilə müəyyən edilir.

- Hansı təşkilatlar ödəniş xidməti təchizatçısı ola bilər?

Ödəniş xidməti təchizatçısı ödəniş xidməti istifadəçisinə ödəniş xidmətlərini göstərən şəxsdir. Ödəniş xidməti təchizatçıları aşağıdakılardır:

- Mərkəzi Bank;

- Banklar və xarici bankların yerli filialları;

- Bank olmayan kredit təşkilatları (yalnız kredit kart emissiyası və əməliyyatları ilə bağlı);

- Poçt rabitəsinin milli operatoru;

- Ödəniş təşkilatları;

- Elektron pul təşkilatları.

- Hansı təşkilatlar ödəniş sistemi operatoru ola bilər və ödəniş sistemi operatoru ödəniş xidməti təchizatçısıdırmı?

Ödəniş əməliyyatlarının emalı, klirinqi və (və ya) hesablaşmaların aparılması üzrə rəsmiləşdirilmiş və standartlaşdırılmış ümumi mexanizm və qaydalara malik, üç və daha artıq iştirakçının üzv olduğu pul vəsaitinin köçürülməsi sistemini aldığı lisenziya əsasında təşkil edən və həmin sistemin qaydalarını müəyyən edən şəxsdir. Ödəniş sistemi operatoru ödəniş xidməti təchizatçısı deyildir.

Nümunə: Real Vaxt Rejimində Banklararası Milli Hesablaşmalar Sistemi (AZIPS), Xırda Ödənişlər üzrə Hesablaşma Klirinq Sistemi (XÖHKS) və Ani Ödənişlər Sistemi (AÖS) ödəniş sistemləridir və operatoru (sahibi) Mərkəzi Bankdır.

- Operator əlavə hansı fəaliyyətlə məşğul ola bilər?

Operator lisenziya əsasında ödəniş xidmətlərini, habelə ödəniş kartlarının emissiyasına və ekvayrinqinə texniki xidmət göstərilməsi fəaliyyətini həyata keçirə bilər.

- Açıq bankçılıq konsepsiyası nədir?

Açıq bankçılıq – açıq tətbiqi proqramlaşdırma interfeysindən (bundan sonra – API) istifadə edərək bankların və bank olmayan təşkilatların innovativ funksionallıqlarını birləşdirərək, müştərilərin digər xidmətlər kontekstində bank xidmətlərindən də istifadə etmələrini mümkün edən texnologiya əsaslı yanaşmadır. API proqram təminatlarının hazırlanması üçün istifadə olunan prosedur, protokol və alətlər dəstidir. API, informasiya sistemləri arasında qarşılıqlı əlaqələrin qurulması mexanizmlərini müəyyən edir.

Nümunə: A bankının mobil həlli üzərindən istifadəçi B bankında açılmış cari hesabına çıxış əldə edərək rəqəmsal ödənişləri həyata keçirə bilir. Bu isə rəqəmsal xidmətlərdə müştəri məmnunluğunun təmin edilməsinə və innovasiyaların tətbiqinin genişlənməsinə əlverişli şərait yaradır.

- Təhlükəsiz şəbəkə kanalları nədir?

Təhlükəsiz şəbəkə kanalları, yəni tətbiqi proqramlaşdırma interfeysi (API) hesaba xidmət göstərən ödəniş xidməti təchizatçıları, ödəniş əməliyyatının aparılması üçün vasitəçilik xidməti təchizatçıları, hesab üzrə məlumat xidməti təchizatçıları, habelə ödəyici və vəsait alan şəxslər arasında əlaqəni təmin edən ümumi texniki vasitədir.

14. Ekvayrinq nədir?

Ekvayrinq vəsait alan ilə müqavilə bağlayaraq ödəniş alətləri ilə aparılan və vəsaitlərin vəsait alanın xeyrinə köçürülməsi ilə nəticələnən əməliyyatlar üzrə məlumatların qəbulu və emalı və ya nağd pul vəsaitinin verilməsi üzrə ödəniş təchizatçıları tərəfindən göstərilən xidmət növüdür.

- Elektron pul nədir?

Elektron pul qəbul edilən pul vəsaiti məbləğində ödəniş xidməti istifadəçisinin sərəncamına verilən, elektron formada saxlanılan, ödəniş əməliyyatlarının həyata keçirilməsinə imkan verən və emitentlə yanaşı üçüncü şəxslər tərəfindən də ödəniş üçün qəbul edilən ödəniş alətidir. Elektron pul şəbəkəyə və karta əsaslanan olmaqla iki formada olur. Şəbəkəyə əsaslanan elektron pulla həmin pulu emissiya edən təşkilatın internet səhifəsində və ya mobil əlavəsində öz hesabınıza daxil olmaqla balansınızı artırıb onlayn ödənişlərinizi edə bilərsiniz. Karta əsaslanan elektron pul isə kart şəklində emissiya edilir və öz şəbəkəsi daxilində həmçinin digər şəbəkələrdə də istfadə edilir. Əvvəlcədən ödənilmiş kartlar karta əsaslanan elektron pul kimi təsnifləşdirilir.

- Elektron pul təşkilatı nədir?

Elektron pul təşkilatı aldığı lisenziya əsasında elektron pulun emissiyasını və elektron pul ilə əlaqəli ödəniş əməliyyatlarını icra edən, eyni zamanda lisenziyasında nəzərdə tutulduğu halda digər ödəniş xidmətlərini və onunla bağlı əlavə fəaliyyətləri göstərmək hüququ olan hüquqi şəxs və ya xarici elektron pul təşkilatının yerli filialıdır.

- Elektron pulu kimlər emissiya edə bilər?

Elektron pulu banklar, elektron pul təşkilatları və milli poçt operatoru emissiya edə bilər və bu təşkilatlar emitent adlanır.

- Elektron pul ilə depozitin fərqi nədir?

Elektron pul ödəniş xidmətinin göstərilməsi üçün müqavilə əsasında əvvəlcədən ödənilmiş puldur. Elektron pul bank depoziti hesab edilmir və sığortalanmır. Elektron pulun saxlanması üzrə faiz və ya hər hansı digər formada gəlir ödənilə və bu vəsait hesabına kredit verilə bilməz.

- Mobil rabitə operatoru ödəniş xidmətləri göstərə bilərlərmi?

Mobil rabitə operatorları ödəniş xidmətləri göstərmək üçün ayrıca hüquqi şəxs yaradaraq ödəniş təşkilatı və elektron pul təşkilatı kimi Mərkəzi Bankdan lisenziya almaqla fəaliyyət göstərə bilərlər.

- Mobil rabitə operatorları tərəfindən mobil rabitə xidməti üzrə istifadə üçün təqdim edilən balansdakı məbləğdən digər məhsulların alınması ödəniş xidməti hesab olunurmu?

Qanuna əsasən mobil rabitə operatoru tərəfindən abunəçiyə telekommunikasiya xidmətlərindən əlavə rəqəmsal kontentin və səs əsaslı xidmətlərin alqısı üzrə və xeyriyyə fəaliyyəti çərçivəsində təqdim edilən ödəniş əməliyyatlarının məbləği Mərkəzi Bankın normativ xarakterli aktları ilə müəyyən edilmiş məbləğdən aşağı olduqda bu xidmətlər ödəniş xidməti hesab edilmir.

- Virtual valyuta ilə elektron pul arasındakı fərq nədir?

Virtual valyutalar elektron pullardan fərqlənir. Elekton pul sxemlərində elektron pul bu və ya digər dövlət tərəfindən emissiya edilən valyutalarda olur, bu pul vəsaitləri eyni pul vahidi ilə ifadə edilir (ABŞ dolları, Avro və s.) və eyni funksiyalara malik olur. Həmçinin elektron pulun emitentləri məlumdur və qanunvericiliklə müəyyən edilir. Virtual pul vahidləri mərkəzi bank və ya hər hansı digər dövlət qurumu tərəfindən emissiya edilməyən, lakin elektron şəkildə mübadilə vasitəsi kimi istifadə edilən, köçürülən, saxlanılan və ya alqı-satqısı həyata keçirilən dəyərin rəqəmsal təmsilidir. Dövlət tərəfindən emissiya edilən valyutalardan fərqli olaraq, virtual valyutalar qanuni ödəniş alətləri deyildir, lakin istifadəçiləri tərəfindən mübadilə vasitəsi və hesab vahidi kimi qəbul edilir.

- Loyallıq əsasında toplanılan geri ödəmələr (“cashback”-lər) elektron pul hesab edilirmi?

Mövcud qanunvericiliyə və beynəlxalq təcrübəyə əsasən geri ödəmələr (“cashback”-lər) əsasında toplanılmış vəsait ilə köçürmə və nağdlaşdırma aparıla bilinmirsə, bü növ məhsul elektron pul hesab edilmir və bu təklifi edən təşkilatlar da ödəniş xidməti təchizatçısı hesab edilmir.

Nümunə: Bir şəbəkəyə daxil olan hər hansı bir təssərüfat subyektində alış etdikdə həmin alışdan qazandığınız geri ödəmələr həcmində (cashback) yeni bir alış etmək imkanı ödəniş xidməti və toplanılan geri ödəmələr isə elektron pul hesab edilmir.

- Vergi ödəyiciləri (hüquqi şəxs, xarici hüquqi şəxsin yerli filialı və fərdi sahibkar) elektron pula bağlı ödəniş hesablarını hansı üsullarla möhkəmlədə bilər?

Həmin şəxslər elektron pulu yalnız onlara məxsus ödəniş hesablarından emitentə köçürmə yolu ilə möhkəmlədə bilərlər.

- Ödəniş təşkilatı və elektron pul təşkilatı ödəniş xidməti fəaliyyətindən başqa hansı fəaliyyətlə məşğul ola bilər?

Ödəniş təşkilatı və elektron pul təşkilatı ödəniş xidmətlərinin göstərilməsi ilə yanaşı aşağıdakı fəaliyyəti həyata keçirə bilər:

- ödəniş sərəncamının icrası üçün valyuta mübadiləsi fəaliyyəti;

- kredit köçürməsi, birbaşa debetləşmə, ödəniş kartı və ya digər oxşar ödəniş alətləri ilə ödəniş əməliyyatlarının icrası üçün Mərkəzi Bankın müəyyən etdiyi qaydada və tələblər daxilində ödəniş xidməti istifadəçilərinə onlarla razılaşdırılmış şərtlərlə kreditlərin verilməsi;

- göstərdiyi ödəniş xidməti ilə birbaşa bağlı olan pulların saxlanılması, daşınması, məlumatların saxlanılması, emalı və ötürülməsi;

- qanunla müəyyən edilmiş qaydada alınmış lisenziya əsasında operator fəaliyyəti, habelə operatorun həyata keçirə bildiyi digər fəaliyyətlər;

- ödəniş xidmətləri ilə bağlı təlimlərin təşkili və məsləhət xidmətləri habelə proqram təminatlarının hazırlanması.

- Hesab üzrə məlumat xidməti nədir?

Hesab üzrə məlumat xidməti ödəniş xidməti istifadəçisinin bir və ya bir neçə digər ödəniş xidməti təchizatçısı tərəfindən xidmət olunan ödəniş hesabları üzrə məlumatların onlayn təqdim edilməsi xidmətidir. Bu xidmətin həyata keçirilməsində əməliyyatın həyata keçirilməsi xüsusiyyətindən asılı olaraq istifadəçinin hesabına kənar müdaxilənin baş verməsi ilə nəticələnən itkiyə görə məsuliyyəti ödəniş hesabına xidmət göstərən ödəniş xidməti təchizatçısı və hesab üzrə məlumat xidməti təchizatçısı daşıyır. Bütün ödəniş xidməti təchizatçıları (bank olmayan kredit təşkilatları istisna olmaqla, banklar, milli poçt operatoru, elektron pul təşkilatı, ödəniş təşkilatı, müvafiq icra hakimiyyəti orqanının müəyyən etdiyi orqan (qurum)) hesab üzrə məlumat xidmətini göstərə bilərlər.

Nümunə: Fərz edək ki, sizin 3 bankda və bir elektron pul təşkilatında hesabınız var. Siz hesablarınızdakı vəsaiti müəyyən etmək üçün hər bir bankın və elektron pul təşkilatının mobil tətbiqinə daxil olmalı və hesabınız barədə məlumat əldə etməlisiniz. Lakin hesab üzrə məlumat xidmətindən istifadə etməklə siz yalnız hesab üzrə məlumat xidməti təchizatçısının (istənilən ödəniş xidməti təchizatçısı olar bilər) mobil tətbiqinə daxil olaraq bütün banklardakı və elektron pul təşkilatındakı hesablarınız barədə məlumat əldə edə bilərsiniz.

- Ödəniş əməliyyatının aparılması üçün vasitəçilik xidməti nədir?

Ödəniş əməliyyatının aparılması üçün vasitəçilik xidməti ödəniş xidməti istifadəçisinin müraciəti əsasında onun digər ödəniş xidməti təchizatçısında açılmış ödəniş hesabı üzrə ödəniş sərəncamının verilməsi xidmətidir. Bu xidmətin həyata keçirilməsində əməliyyatın həyata keçirilməsi xüsusiyyətindən asılı olaraq istifadəçinin hesabına kənar müdaxilənin baş verməsilə nəticələnən itkiyə görə məsuliyyəti ödəniş hesabına xidmət göstərən ödəniş xidməti təchizatçısı və vasitəçi daşıyır. Ödəniş şlüzü də vasitəçilik xidməti hesab edilir. Bütün ödəniş xidməti təchizatçıları (bank olmayan kredit təşkilatları istisna olmaqla, banklar, milli poçt operatoru, elektron pul təşkilatı, ödəniş təşkilatı) vasitəçilik xidmətini göstərə bilərlər. Ödəniş xidməti təchizatçıları vasitəçilik xidmətini göstərdikdə hesaba xidmət göstərən ödəniş xidməti təchizatçısı ilə müqavilə bağlamağa ehtiyac yoxdur.

Nümunə: Fərz edək ki, sizin iki bankda hesabınız var. Siz vasitəçilik xidməti göstərən təşkilatın mobil tətbiqi vasitəsilə bir bankda olan hesabınızda digər bir bankda olan hesabınıza pul köçürülməsi üçün tapşırıq verirsiniz.

Digər bir nümunə isə, siz vasitəçilik xidməti göstərən təşkilatın mobil tətbiqinə daxil olub, hesabınız olan banka hər hansı xidmətin dəyərinin ödənilməsi üçün sərəncam verirsiniz.

- Hesab üzrə məlumat xidməti ilə ödəniş əməliyyatının aparılması üçün vasitəçilik xidməti arasında fərq nədir?

Hesab üzrə məlumat xidməti yalnız məlumat xarakterli xidmətdir, ödəniş əməliyyatının aparılması üçün vasitəçilik xidməti isə ödəniş əməliyyatların aparılmasına imkan verən xidmət növüdür.

- Ödəniş agenti nədir?

Ödəniş agenti bank, ödəniş təşkilatı və ya elektron pul təşkilatı ilə bağlanmış müqavilə əsasında onun adından çıxış edərək ödəniş xidmətlərini göstərən hüquqi şəxs və ya sahibkarlıq fəaliyyətini hüquqi şəxs yaratmadan həyata keçirən fiziki şəxsdir. Ödəniş xidməti təchizatçısı cəlb etdiyi ödəniş agentlərinin ödəniş xidmətləri üzrə fəaliyyətinə görə tam məsuliyyət daşıyır. Ödəniş agenti ödəniş agent müqaviləsi əsasında ödəniş xidməti təchizatçılarının adından çıxış etmək hüququnu müqavilə əsasında digər şəxslərə ötürə bilməz.

- Ödəniş agenti hansı xidmətləri həyata keçirir?

- Nağd pul vəsaitinin mədaxili və məxarici;

- Ödəniş alətləri ilə ödəniş əməliyyatlarının icrası;

- Pul köçürmələri;

- Elektron pulun satışı və qalıq dəyərinin geri ödənilməsi.

- Ödəniş agenti yalnız bir ödəniş xidməti təchizatçısının adından çıxış edə bilər?

Ödəniş agenti bir və ya bir neçə bank, ödəniş təşkilatı və elektron pul təşkilatı adından çıxış edə bilər.

31. Ödəniş xidməti istifadəçisi öz ödəniş hesabına nağd formada mədaxil və ya ödəniş hesabından nağd formada məxaric xidmətini həmin ödəniş hesabını saxlamayan və öz adından xidmət göstərməyən şəxs (ödəniş xidməti təchizatçısı deyil) vasitəsilə həyata keçirirsə, bu halda müvafiq şəxs ödəniş agenti hesab edilir?

“Ödəniş xidmətləri və ödəniş sistemləri haqqında” Qanunun (bundan sonra -Qanun) 9.1-ci maddəsinə əsasən ödəniş agenti Qanunun 3.1.1-ci maddəsində nəzərdə tutulan ödəniş xidmətini həyata keçirə bilər. Ödəniş agenti tərəfindən ödəniş terminalları vasitəsilə Qanunun 3.1.1-ci maddəsində nəzərdə tutulan xidmətin göstərilməsi ilə əlaqədar toplanan vəsaitlərin ödəniş xidməti təchizatçısına təqdim edilməsi Mərkəzi Bankın 2024-cü il 17 yanvar tarixli 02/1 nömrəli Qərarı ilə təsdiq edilmiş “Ödəniş agentləri ilə işin təşkili Qaydası”nın 4.2.5-ci və 4.2.7-ci maddələrində nəzərdə tutulan nağd pul vəsaiti ilə işin təşkili qaydası və hesablaşmaların aparılması qaydasına uyğun gəldiyindən, bu məsələlər ödəniş agenti ilə bağlanan müqavilə ilə tənzimlənməlidir. Ödəniş xidməti təchizatçısı cəlb etdiyi ödəniş agentlərinin ödəniş xidmətləri üzrə fəaliyyətinə görə tam məsuliyyət daşıyır. Ödəniş agenti tərəfindən müqavilə öhdəliklərinin pozulması ödəniş xidməti istifadəçilərinin qanuni maraqlarına xələl gətirməməlidir. Ödəniş agenti vasitəsi ilə ödəniş sərəncamı icra edildikdən sonra dərhal Qanunun 17.1-ci maddəsində nəzərdə tutulan məlumatlandırma həyata keçirilməlidir. Bu halda müvafiq məlumatlandırmada Qanunun 17.1.1-ci maddəsinə əsasən ödəniş xidmətini göstərən ÖXT-nin adı və VÖEN-i əks etdirilməlidir.

32. Ödəniş xidməti istifadəçisi öz ödəniş hesabına nağd formada mədaxil və ya ödəniş hesabından nağd formada məxaric xidmətini həmin ödəniş hesabını saxlamayan digər ödəniş xidməti təchizatçısı vasitəsilə həyata keçirirsə, bu halda müvafiq şəxs ödəniş agenti hesab edilir?

Əgər müvafiq ödəniş xidməti təchizatçısının Qanunun 3.1.1 və ya 3.1.4-cü maddələrindəki xidmətləri göstərməyə icazəsi vardırsa və bu xidmətləri öz adından göstərirsə, bu zaman agent münasibətlərinin yaradılmasına ehtiyac yoxdur. Əgər müvafiq ödəniş xidməti təchizatçısının yuxarıda qeyd edilən ödəniş xidmətlərini göstərmək hüququ yoxdursa və bu xidmətləri öz adından göstərmirsə, agent münasibətləri yaradılmalıdır. Məs: A ÖXT-nin lisenziyasında Qanunun 3.1.1-ci və 3.1.4-cü maddələrindəki xidmətləri nəzərdə tutulmamışdır, lakin o, lisenziyasına əsasən qeyd olunan xidmətləri göstərə bilən B OXT ilə agent müqaviləsi bağlayaraq B ÖXT-nin müştərilərinə B ÖXT-nin adından həmin xidmətləri göstərə bilər. Bu halda agent müqaviləsi B ÖXT tərəfindən Mərkəzi Banka təqdim edilir.

33. Ödəniş kartının üzərində emitentdən başqa ödəniş təşkilatının və ya elektron pul təşkilatının adı əks edilirsə, həmçinin bir ödəniş təşkilatı və ya elektron pul təşkilatı digər ödəniş xidməti təchizatçısının məhsullarının satışı ilə məşğuldursa (o cümlədən mobil tətbiqi vasitəsilə) ödəniş agenti münasibətləri yaranır?

Ödəniş təşkilatı və elektron pul təşkilatının mobil tətbiqi vasitəsilə başqa ödəniş xidməti təchizatçısının emissiya etdiyi ödəniş kartının sifarişinin həyata keçirilməsi ödəniş təşkilatı/elektron pul təşkilatı tərəfindən başqa ödəniş xidməti təchizatçısının məhsulunun satışı anlamına gəlir. Ödəniş təşkilatı və elektron pul təşkilatı banklar tərəfindən kreditlərinin verilməsi prosesinə, o cümlədən kredit müraciəti üçün tələb olunan sənədlərin qəbulu və kreditlərlə bağlı ödəniş alətlərinin müştərilərə çatdırılmasına üçüncü şəxs qismində cəlb edilə bilər. Bu halda ödəniş agenti münasibətləri yaranmır və Mərkəzi Bankın 21.09.2023-cü il tarixli 46/4 nömrəli Qərarı ilə təsdiq edilmiş “Banklarda kredit risklərinin idarəedilməsi Qaydası”nın 13-1-ci hissəsinin tələbləri gözlənilməlidir.

Bununla yanaşı, ödəniş təşkilatı və elektron pul təşkilatı digər ödəniş xidməti təchizatçısının ödəniş agenti qismində Qanunun 9.1-ci maddəsində nəzərdə tutulan ödəniş xidmətlərinin göstərilməsi ilə yanaşı yalnız elektron pulun satışına cəlb edilə bilər. Digər ÖXT-lərin emissiya etdiyi debet ödəniş kartlarının sifarişinə münasibətdə isə bildiririk ki, bu xidmət Qanunun 3-cü maddəsində nəzərdə tutulan ödəniş xidmətlərinə, habelə Qanunun 5.1-ci, o cümlədən 5.1.3-cü maddələrində nəzərdə tutulan və ödəniş təşkilatı və ya elektron pul təşkilatı tərəfindən həyata keçirilə bilən xidmətlərə uyğun gəlmədiyindən Qanunun 5.2-ci maddəsinə zidd hesab edilir.

34. Təsərrüfat subyektlərində quraşdırılmış POS-terminallar vasitəsilə həmin təsərrüfat subyektləri tərəfindən ödəniş xidməti istifadəçisinin ödəniş hesabından nağd pulun məxarici və ya həmin hesaba nağd pulun mədaxili xidməti göstərilirsə, bu zaman təsərrüfat subyekti ekvayer bankın ödəniş agenti olur?

Qanunun 9.1-ci maddəsinə əsasən ödəniş agenti Qanunun 3.1.1-ci maddəsi üzrə ödəniş xidmətlərini göstərə bilər. Məs: A ekvayer bankı xidmət etdiyi təsərrüfat subyekti ilə agent müqaviləsi bağlayaraq quraşdırılmış POS-terminal vasitəsi ilə nağd pulun çıxarılması və mədaxil edilməsi imkanı yaradır. Bu halda Mərkəzi Banka agent müqaviləsini A ekvayer bankı təqdim edir.

35. Ödəniş xidməti təchizatçısı olmayan şəxs ödəniş əməliyyatlarını, o cümlədən kommunal və büdcə ödənişlərini, kredit köçürməsi, birbaşa debitləşmə, ödəniş kartı və ya digər oxşar ödəniş alətləri ilə ödəniş əməliyyatlarını, pul köçürməsi əməliyyatlarını, habelə elektron pulun satışı və ya elektron pulun qalıq dəyərinin geri qaytarılmasını ödəniş xidməti təchizatçılarının adından yerinə yetirirsə, müvafiq şəxs ödəniş agenti hesab edilir?

Qanunun 9.1-ci maddəsinə əsasən ödəniş agenti Qanunun 3.1.1-ci, 3.1.2-ci və 3.1.4-cü maddələrində müəyyənləşdirilən ödəniş xidmətlərini, həmçinin elektron pulun satışı və elektron pulun qalıq dəyərinin geri ödənilməsi xidmətlərini həyata keçirə bilər.

Qeyd: Ödəniş agenti ödəniş agent müqaviləsi əsasında ödəniş xidməti təchizatçılarının adından çıxış etmək hüququnu müqavilə əsasında digər şəxslərə ötürə bilməz.

36. Xüsusi tənzimləmə rejimi (sandbox) nədir?

Xüsusi tənzimləmə rejimi – maliyyə bazarı tənzimləyiciləri tərəfindən onların nəzarəti altında tənzimlənən mühitdə yenilikçi təşkilatlara maliyyə bazarlarına gətirmək istədikləri innovasiyaları real mühitdə əvvəlcədən müəyyən edilmiş məhdudiyyətlər çərçivəsində (müddət, istehlakçıların sayı, əməliyyatların həcmi, coğrafi ərazi və s. ilə bağlı məhdudiyyətlər) test etməyə imkan verən çərçivədir.

Nümunə: Hüquqi şəxs yeni məhsulun (xidmətin) tətbiqi üçün Mərkəzi Banka müraciət edir. Mərkəzi Bank innovativ maliyyə xidmətlərinin sınaqdan keçirilməsi məqsədilə müraciət edənə müvafiq normativ xarakterli aktların tələblərindən istisnalar, habelə fərqli qaydalar müəyyən etməklə müvəqqəti icazə verir. Test rejiminin nəticələrindən asılı olaraq Mərkəzi Bank lisenziyanın verilib verilməməsi barədə qərar qəbul edir.

37. Xarici ödəniş təşkilatı və elektron pul təşkilatı ölkədə fəaliyyət göstərə bilərmi?

Xarici ödəniş təşkilatı və elektron pul təşkilatı ölkədə filial açmaq istədikdə müvafiq lisenziya almalıdır.

38. Xarici ödəniş təşkilatı, elektron pul təşkilatı və operator lisenziya almadan yerli ödəniş xidməti təchizatçıları ilə əməkdaşlıq edə bilərmi?

Ödəniş xidməti təchizatçıları ödəniş xidmətlərinin həyata keçirilməsi zamanı xarici ödəniş təşkilatı, xarici elektron pul təşkilatı və xarici operatorla müqavilə bağlaya bilər, bu şərtlə ki, xarici ödəniş təşkilatı, elektron pul təşkilatı və operatorun qeydiyyatda olduğu ölkənin qanunvericiliyinə uyğun olaraq müvafiq lisenziyası (icazəsi) olsun və (və ya) fəaliyyəti üzərində nəzarət həyata keçirilsin. Eyni zamanda, xarici maliyyə institutları ilə işgüzar münasibətlər “Maliyyә vәsaitlәrinin elektron köçürülmәsi zamanı müştәri uyğunluğu tәdbirlәrinin tәtbiq edilmәsi Qaydası”na uyğun olmalıdır.

39. Ödəyici tərəfindən ödəniş əməliyyatı avtorizə edilmədikdə ödəyici hansı dərəcədə itkiyə məruz qala bilər?

Ödəyici ödəniş alətinin itirilməsi, oğurlanması və ya səlahiyyətli olmayan şəxs tərəfindən istifadəsi zamanı hər bir avtorizə edilməmiş ödəniş əməliyyatı üzrə 100 (bir yüz) manatadək itkiyə məruz qala bilər. Qeyd olunan halın ödəyici tərəfindən qəsdən və ya kobud ehtiyatsızlıqdan pozulması halında, avtorizə edilmədən həyata keçirilən ödəniş əməliyyatları üzrə yaranan itkilərə görə ödəyici tam məsuliyyət daşıyır.

40.Əməliyyat və ya təhlükəsizlik insidenti nədir?

Əməliyyat və ya təhlükəsizlik insidenti ödəniş xidməti təchizatçısının və ödəniş sistemi operatorunun təhlükəsiz və effektiv fəaliyyətinin təmin olunmasına, ödəniş əməliyyatlarının emalı, klirinqi və (və ya) hesablaşmaların aparılması prosesinin tamlığına, davamlılığına mənfi təsir göstərən və ya göstərə biləcək hadisə və ya əlaqəli hadisələrdir.

41. Bütün ödəniş xidməti təchizatçıları cinayət yolu ilə əldə edilmiş pul vəsaitlərinin və ya digər əmlakın leqallaşdırılmasına və terroçuluğun maliyyələşdirilməsinə qarşı mübarizə üzrə monitorinq iştirakçısıdırlar?

Ödəniş əməliyyatının aparılması üçün vasitəçilik xidməti və hesab üzrə məlumat xidməti istisna olmaqla, ödəniş təşkilatı və elektron pul təşkilatı “Cinayət yolu ilə əldə edilmiş pul vəsaitlərinin və ya digər əmlakın leqallaşdırılmasına və terrorçuluğun maliyyələşdirilməsinə qarşı mübarizə haqqında” Azərbaycan Respublikası qanuna və müvafiq olaraq qəbul olunan normativ xarakterli aktların tələblərinə əməl etməlidir.

42. Gücləndirilmiş müştəri autentifikasiyası nədir?

Gücləndirilmiş müştəri autentifikasiyası məlumatların məxfiliyini qorumaq üçün hazırlanmış və birinin pozulması ilə digərlərinin etibarlılığını istisna etməyən, yalnız istifadəçinin bildiyi (şifrə, pin, suallar toplusu və s.), istifadəçiyə məxsus olan (üz tanınması, səs tanınması, barmaq izi və s.) və istifadəçinin sahib olduğu elementlərdən (telefon, OTP, TOTP, elektron imza və s.) iki və ya daha çoxunun istifadəsinə əsaslanan autentifikasiyadır.

43. Hansı hallarda gücləndirilmiş müştəri autentifikasiyası tətbiq edilmir?

Gücləndirilmiş müştəri autentifikasiyasının tətbiqi dairəsi Mərkəzi Bankın “Gücləndirilmiş müştəri autentifikasiyasının təşkili Qaydası” ilə müəyyən olunmuşdır.

44. Unikal eyniləşdirici nədir?

Unikal eyniləşdirici ödəniş xidməti təchizatçısı tərəfindən ödəniş xidməti istifadəçisinə verilən və ödəniş əməliyyatının həyata keçirilməsi zamanı ödəniş xidməti istifadəçisinin və (və ya) ödəniş hesabının eyniləşdirilməsi üçün istifadə edilən hərf, rəqəm və ya simvolların kombinasiyasıdır.

Nümunə: Şəxsiyyət vəsiqəsinin FİN nömrəsi, istifadəçi adı, kart nömrəsi, VÖEN, mobil nömrə və digərlərini qeyd etmək olar.

45. Ödəniş alətinin itirilməsi, oğurlanması və ya səlahiyyətli olmayan şəxs tərəfindən istifadəsi zamanı ödəyici hər hansı məsuliyyət daşıyır?

Ödəyicinin dələduzluq etməsinə şübhələr olduğu hallar istisna olmaqla, aşağıdakı hallarda ödəyici məsuliyyət daşımır:

ödəniş alətinin itirilməsi, oğurlanması və ya səlahiyyətli olmayan şəxs tərəfindən istifadəsi haqqında ödəyici ödəniş əməliyyatının aparılmasından əvvəl məlumatlı olmadıqda;

ödəniş xidməti təchizatçısının hərəkət və ya hərəkətsizliyi səbəbindən ödəniş alətinin istifadəsi nəticəsində itkilər yarandıqda.

46. Ödəyici hansı halda məsuliyyət daşıyır?

Ödəyici aşağıda nəzərdə tutulan halları qəsdən və ya kobud ehtiyatsızlıqdan pozması halında, avtorizə edilmədən həyata keçirilən ödəniş əməliyyatları üzrə yaranan itkilərə görə tam məsuliyyət daşıyır:ödəniş alətindən ödəniş alətinin emissiya və istifadəsi şərtlərinə uyğun olaraq istifadə etmədikdə;

ödəniş alətini əldə etdikdən dərhal sonra onun fərdiləşdirilmiş təhlükəsizlik məlumatlarının təhlükəsizliyi üzrə bütün zəruri tədbirləri görmək;

ödəniş alətinin itirilməsini, oğurlanmasını və ya səlahiyyətli olmayan şəxs tərəfindən istifadə olunmasını müəyyən etdikdə ödəniş xidməti təchizatçısını və ya onun tərəfindən səlahiyyətləndirilmiş digər şəxsi dərhal məlumatlandırmaq.

47. Hesablaşma agenti nədir?

Hesablaşma agenti ödəniş sistemi daxilində ödəniş sərəncamları üzrə son hesablaşmaları iştirakçılara açdığı müxbir hesablar üzərindən həyata keçirən təşkilatdır.Nümunə: Ödəniş sistemində yerli banklar, xarici bankın yerli filialları və (və ya) poçt rabitəsi milli operatoru arasında manatla olan hesablaşmalar üzrə hesablaşma agenti funksiyasını Mərkəzi Bank həyata keçirir.

48. Mühüm iştirak payı nədir?

Mühüm iştirak payı ödəniş təşkilatının, elektron pul təşkilatının və ya operatorun nizamnamə kapitalının 10 (on) və ya daha çox faizini təşkil edən və ya müqavilə əsasında iştirakçısı olduğu hüquqi şəxsin qərarlarının qəbul edilməsinə mühüm təsir göstərməyə imkan verən paya birbaşa və ya dolayı yolla sahiblikdir.49. Mühüm iştirak payını əldə etmək istəyən şəxsə qarşı hansı tələblər mövcuddur?

Mühüm iştirak payını əldə edəcək fiziki şəxs və hüquqi şəxsin icra orqanının rəhbəri (üzvləri) vətəndaş qüsursuzluğu tələbinə cavab verməli, hüquqi şəxs barədə cinayət-hüquqi tədbirlərin görülməsi və ya hüquqi şəxsin müflis elan olunması barədə məhkəmənin qanuni qüvvəyə minmiş qərarı olmamalıdır.50. Texniki xidmət təchizatçıları (ödəniş şlüzü, ödəniş fasilitatoru və ya aqreqatoru) nədir və hansı hallarda onların göstərdikləri xidmət ödəniş xidməti hesab edilir?

Bu gün bir çox ticarət platformaları və ticarət məkanları istənilən ölçülü şirkətlər üçün onlayn xidmətlər təqdim edərək təsərrüfat subyektlərinin ödənişlərini qəbul etmək imkanı yaradırlar.Ödəniş fasilitatoru və ya aqreqatoru olduğu təqdirdə təsərrüfat subyektlərinin ekvayer banklar və ya ödəniş şlüzləri ilə birbaşa əlaqələr qurmasına ehtiyac yoxdur.

Ödəniş aqreqtoru və ya fasilitatoru ekvayerin adından ödəniş xidmətləri və həlləri təchiz etmək üçün ekvayerlə müqavilə bağlayan texniki xidmət təhizatçısıdır. Bəzi istisnaları çıxmaqla ekvayer belə ödəniş xidməti müqavilələrində birbaşa tərəf olmur. Təsərrüfat subyektləri ödəniş fasilitatoru ilə müqavilə bağlayır. Ekvayer birbaşa ödəniş fasilitatorunun hesabını kreditləşdirir, fasilitator da ardıcıl olaraq müqavilə bağladığı təsərrüfat subyektlərinin hesabının kreditləşməsi mexanizmini icra edir.

Ödəniş şlüzü müştərilərdən kart üzrə ödənişləri qəbul etmək üçün təsərrüfat subyektləri tərəfindən istifadə edilən texnologiyadır. Ödəniş şlüzü həm fiziki, həm də “online” terminallar vasitəsi ilə aparılan əməliyyatlarda istifadə edilir.

Bu xidmət Qanunun əhatə dairəsinə daxil edilmir, lakin ödəniş fasilitatoru və aqreqatoru, həmçinin ödəniş şlüzü göstərdiyi xidmət zamanı pul vəsaitini saxladığı və ya idarə etdiyi halda onun fəaliyyəti ödəniş xidməti kimi təsnifləşdirilir.

51. Ödəniş hesabı nədir?

Ödəniş hesabı ödəniş xidmətlərinin göstərilməsi üzrə ödəniş əməliyyatlarının həyata keçirilməsi üçün istifadə edilir. Qanuna uyğun olaraq bank hesabları da ödəniş hesablarıdır. Hüquqi şəxslərə və fərdi sahibkarlara ödəniş hesabı yalnız banklarda, bank olmayan kredit təşkilatlarında (əldə edilmiş kreditlə bağlı), poçt rabitəsinin milli operatorunda və elektron pul təşkilatlarında açıla bilər.52. Ödəniş təşkilatı ilə elektron pul təşkilatının açdığı ödəniş hesabının fərqi nədir?

İstər ödəniş təşkilatları, istərsə də elektron pul təşkilatları müştərilərinə ödəniş hesabı aça bilər və müştərilərdən aldıqları vəsaitləri banklarda açılmış ayrıca hesablarda saxlamalı və (və ya) Mərkəzi Bank tərəfindən müəyyən edilən aşağı riskli likvid aktivlərə investisiya etməlidir. Bunları etmədiyi təqdirdə isə qəbul edilmiş pul vəsaiti ilə bağlı öhdəliyinin icra edilməməsi nəticəsində yarana biləcək zərərin məbləğindən az olmayan miqdarda özünə aidiyyəti şəxs olmayan və eyni maliyyə qrupuna aid olmayan sığortaçıda mülki məsuliyyətinin sığortalanmasını və ya özünə aidiyyəti olmayan kredit təşkilatından və ya sığortaçıdan qarantiyanın alınmasını təmin etməlidir.Elektron pul təşkilatlarından fərqli olaraq ödəniş təşkilatları fərdi sahibkarlara və hüquqi şəxslərə ödəniş hesabı aça bilməz. Fərdi sahibkarlara və hüquqi şəxslərə ödəniş hesabı açmadan xidmət göstərə bilər. Həmçinin elektron pul təşkilatlarından fərqli olaraq ödəniş təşkilatları ödəniş vəsaitini qəbul etdiyi vaxtdan növbəti iş günündən gec olmayarq icra etməlidir.

53. Elektron pul hesabı ödəniş hesabı sayılır?

Bəli. Belə ki, elektron pul hesabı sahibinə ödəniş əməliyyatlarını həyata keçirməyə imkan verdiyi üçün ödəniş hesabı sayılır.54. Kimlər ticarət nümayəndəsi (agenti) hesab edilir və hansı hallarda onların həyata keçirdiyi xidmət ödəniş xidməti hesab edilmir?

Ticarət nümayəndəsi ödəyicinin və ya alıcının adından malların və ya xidmətlərin alqı-satqısı ilə bağlı danışıqlar aparmaq və ya bağlamaq məqsədilə başqa şəxs üçün səlahiyyətli agent kimi fəaliyyət göstərən bir şəxsdir.Əgər ticarət platformasının sahibi olan ticarət nümayəndəsi yalnız alıcı və ya satıcı ilə müqavilə bağlayarsa, həmçinin mal və xidmətlərin alqı-satqısı ilə bağlı danışıqların aparılmasında iştirak edərsə, bu halda ticarət nümayəndəsinin həyata keçirdiyi bu xidmət ödəniş xidməti hesab edilmir və bu fəaliyyəti həyata keçirmək üçün lisenziya tələb edilmir. Lakin ticarət nümayəndəsi həm alıcı, həm də satıcı ilə müqavilə bağlayırsa, həmçinin mal və xidmətlərin alqı-satqı prosesində danışıqlarda iştirak etmirsə və hesabların saxlanılmasında iştirak edirsə bu xidmət ödəniş xidməti hesab edilir. Bu halda ticarət nümayəndəsi lisenziya əldə edərək ödəniş xidməti təchizatçısı kimi fəaliyyət göstərməlidir.

- Kapital bazarları

- Kapital bazarı nədir?

Kapital bazarı maliyyə sektorunda resursların effektiv bölüşdürülməsini təmin edən platformadır. Kapital bazarı dedikdə qiymətli kağızların emissiyası, tədavülü, ödənilməsi, saxlanılması və öhdəliklərlə yüklənməsi kimi əməliyyatların həyata keçirildiyi bazar başa düşülür. Kapital bazarı dövlətin və hüquqi şəxslərin qiymətli kağızlar vasitəsilə öz layihələrini maliyyələşdirə biləcəkləri bazardır. Kapital bazarının ən geniş yayılmış alətləri investisiya qiymətli kağızları olan səhmlər və istiqrazlardır.

- Kapital bazarının iştirakçıları kimlərdir?

Kapital bazarının iştirakçıları bu bazarın əsas oyunçuları olan emitentlər, investorlar, mərkəzi depozitar, investisiya şirkətləri, digər lisenziyalaşdırılan şəxslər və maliyyə bazarlarına nəzarət orqanıdır. Emitent – qiymətli kağızları buraxan hüquqi şəxslər, investorlar isə bu qiymətli kağızları alan şəxslərdir. Alıcı və satıcılara bu bazarda iştirak imkanını təmin edən - maliyyə vasitəçiliyi rolunu oynayan təşkilatlardır. Nəzarət orqanı, yəni Mərkəzi Bank, bazarın tənzimlənməsi, bazar iştirakçılarının fəaliyyətinə nəzarət, investorların hüquqlarının qorunması, bazarın şəffaflığı və inkişafına cavabdeh qurumdur.

- Dövlət qiymətli kağızları hansılardır?

Dövlətlər adətən fiskal siyasətin həyata keçirilməsi, dövlət büdcəsində yaranmış kəsrin aradan qaldırılması, eyni zamanda dövlət layihələrinin maliyyələşdirilməsi məqsədilə dövlət istiqrazları buraxır.

- Azərbaycanda dövlət qiymətli kağızları Azərbaycan Respublikası Maliyyə Nazirliyi tərəfindən buraxılan dövlət istiqrazlarıdır. Dövlət istiqrazları tədavül müddətinə görə digər istiqrazlar kimi qısa, orta və uzunmüddətli ola bilər. Qısa müddətli dövlət istiqrazları 1 ilədək, orta müddətli dövlət istiqrazları 1 ildən 5 ilədək, uzunmüddətli dövlət istiqrazları isə 5 ildən çox müddətə buraxılır. Orta və uzunmüddətli dövlət istiqrazları faizli, qısa müddətli dövlət istiqrazları isə adətən diskont formada buraxılır. Diskont istiqrazlarda faiz ödənişi olmur və bu istiqrazlarda gəlirlilik istiqrazın nominal qiyməti ilə onun satış qiyməti arasındakı fərqdən yaranır. Dövlət qiymətli kağızlarının defolt olma ehtimalı çox aşağı olduğundan bu maliyyə alətləri risksiz alət hesab edilir.

- Dövlət istiqrazları ilə yanaşı, Azərbaycan Respublikası Mərkəzi Bankı tərəfindən pul siyasətinin həyata keçirilməsi məqsədilə qısamüddətli notlar buraxılır. Bu notların tədavül müddəti bir ilədək olur. Bu qiymətli kağızlar tədavüldə olan pul kütləsinin tənzimlənməsi məqsədilə Mərkəzi Bank tərəfindən istifadə olunan maliyyə alətləridir.

- Korporativ qiymətli kağızlar hansılardır?

Kapital bazarında özəl təşkilatlar tərəfindən maliyyələşmə üçün geniş istifadə olunan qiymətli kağızlar səhmlər və istiqrazlardır. Səhmlər sahibinə hər hansı bir təşkilatın aktivlərində müəyyən bir paya sahib olmaq və həmin paya uyğun olaraq təşkilatın gəlirinin bir hissəsini dividend şəklində əldə emək hüququ verən qiymətli kağızdır.

- Səhmlər iki növə bölünür: adi və imtiyazlı səhmlər. Adi səhm mülkiyyətçiləri təşkilatın idarəçiliyində səs vermə hüququna malik olur. İmtiyazlı səhm mülkiyyətçiləri təşkilatın idarəçiliyində səs vermə hüququna malik olmur və səhmdar cəmiyyətin illik fəaliyyət nəticəsindən asılı olmayaraq əvvəlcədən müəyyənləşdirilmiş sabit faizlə dividend əldə etmiş olur. Səhm buraxılışı uzunmüddətli maliyyə vəsaiti cəlb etmək addımı kimi qəbul edilir və investorlarla yaradılan əməkdaşlıq təşkilatın fəaliyyətdə olduğu müddət ərzində davam edir.

- İstiqrazlar isə səhmlərlə müqayisədə sahiblərinə təşkilatın idarə olunmasında heç bir iştirak hüququ vermir. İstiqrazı buraxan təşkilat istiqraz sahiblərinə istiqrazın növündən asılı olaraq faiz ödənişlərini müəyyən olunmuş tarixdə ödəyir. Başqa sözlə, istiqraz sahibləri istiqrazı dövriyyəyə buraxan təşkilata borc verir və bunun qarşılığında müəyyən müddətlər üzrə sabit gəlir qazanmaq imkanı əldə edir. İstiqrazlar iki növə bölünür: faizli və diskont istiqrazlar. Diskont istiqrazların yerləşdirilməsi zamanı onlar nominal qiymətdən aşağı qiymətə satılır və dövri ödənişləri olmur. Gəlir istiqrazın tədavül müddətinin sonunda nominal məbləğlə birlikdə ödənilir. Sabit gəlir və az riskə üstünlük verən investorlar əsasən istiqrazlara investisiya edirlər.

- Kapital bazarının infrastrukturuna nələr daxildir?

Kapital bazarının infrastrukturuna investisiya şirkətləri, fond birjası, mərkəzi depozitar, klirinq təşkilatı, investisiya fondları, investisiya fondunun idarəçisi və investisiya fondunun depozitarı daxildir. Mərkəzi depozitar istisna olmaqla, digər nəzarət subyektləri bu sahədə müvafiq lisenziyaya malik olmalıdırlar.

- İnvestisiya şirkəti fəaliyyətinin müstəsna predmeti səhmdar cəmiyyəti formasında əsas və yardımçı investisiya xidmətləri göstərən hüquqi şəxsdir. İnvestisiya şirkəti investorlara və emitentlərə maliyyə vasitəçiliyi xidməti göstərir.